Servicios financieros: tendencias y oportunidades para el ecosistema en América Latina

![]() 13 minutos de lectura

13 minutos de lectura

Como fruto de la democratización de la tecnología en medios de pago, asociada a un ambiente regulatorio favorable, estamos presenciando un verdadero boom de nuevos servicios financieros en América Latina. Pero ¿sabes cómo esas nuevas soluciones pueden impactar tu negocio?

En este artículo, vamos a entender mejor cuáles son los servicios financieros más importantes actualmente, explorar las tendencias para su desarrollo y las oportunidades de crecimiento que traen para tu empresa, ya sea un banco, fintech o un negocio de cualquier sector que quiera expandir las operaciones con una vertical financiera. ¡Sigue leyendo para conocer más!

¿Qué son los servicios financieros?

Llamamos servicios financieros a todos aquellos servicios relacionados con las transacciones financieras, tales como pagos (incluyendo pagos instantáneos), generación de boletos, transferencias, préstamos, seguros, entre otros.

Aunque las soluciones financieras más clásicas ya sean ampliamente conocidas y utilizadas por el público, están apareciendo nuevas formas de realizar transacciones de una forma mucho más rápida. Entre los factores más importantes que están impulsando la evolución de los medios de pago, están la aceleración de la innovación en el mercado de pagos y banca, la inclusión digital y el avance de fenómenos como el embedded finance,

Actualmente, empresas de los más variados segmentos pueden comprender y atender mejor a las necesidades de sus clientes con servicios más personalizados, contribuyendo a la profundización de la inclusión financiera y para volver las transacciones más sencillas y orgánicas.

Principales servicios financieros: ¿cómo se dividen?

¿Sabes cuáles son los principales servicios financieros existentes en América Latina? Para explorar ese contexto, compartimos datos del estudio Tierra de Oportunidades, desarrollado por el equipo de Research de Dock, que aborda el escenario de la región y también como se dividen esas soluciones. ¡Sigue leyendo!

Pagos presenciales

Como el 54% de la población latina todavía no utiliza medios de pago digitales, los pagos presenciales siguen siendo muy relevantes en la región.

Aunque esa situación esté cambiando rápidamente, comparecer presencialmente al establecimiento todavía genera una sensación mayor de seguridad para las personas menos familiarizadas con la tecnología.

Son opciones de servicios financieros en ese formato, por ejemplo, el dinero en efectivo y las tarjetas de crédito y débito.

Pagos digitales

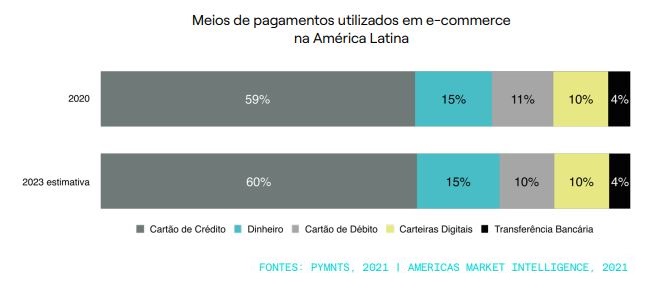

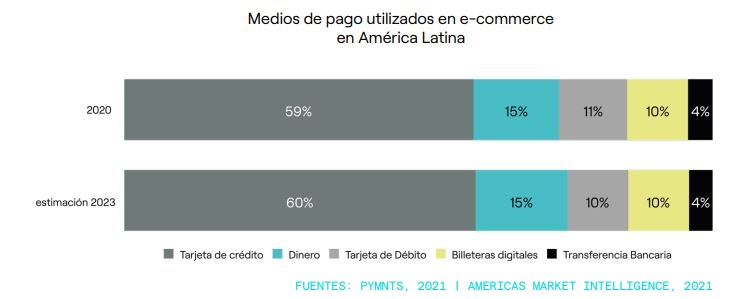

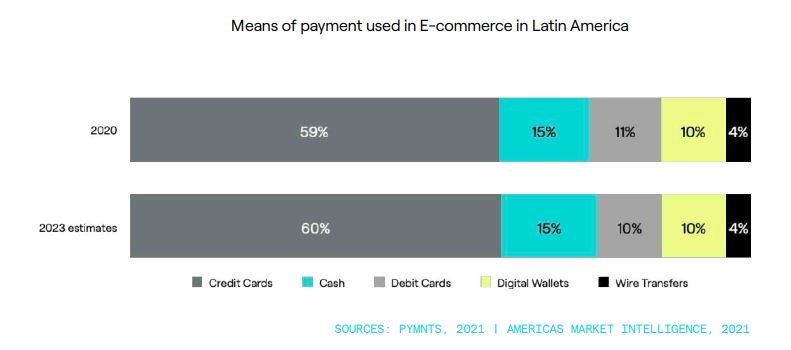

Con la expansión del comercio electrónico, principalmente durante la pandemia, los medios de pago digitales han ganado mucho espacio en América Latina.

Entre ellos, podemos citar aún los medios de pago más modernos como el Código QR y las billeteras digitales, que hoy responden por el XNUMX% de la participación en las transacciones. Además, vale destacar el amplio uso de tarjetas virtuales, además de los pagos Peer-to-Peer.

Pagos recurrentes

La comodidad que los pagos recurrentes ofrecen ha generado un aumento significativo en su uso. Ya sea para que los clientes no atrasen sus facturas, o para que las empresas no necesiten gastar recursos adicionales en cobros.

Este es el servicio más utilizado, sobre todo a la hora de contratar cuotas mensuales y suscripciones, que se puede realizar mediante tarjetas, domiciliación bancaria y con soluciones como Pix Automático.

Boleto Bancario

Los medios de pago que se basan en papel, tanto el dinero en efectivo como los boletos/váuchers, todavía son muy relevantes en América Latina. Cerca del 15% de las ventas online se pagan en efectivo.

Aunque la tendencia es de baja en su utilización, el hecho de que se reciba al contado todavía hace que la emisión de boletos sea atractiva al permitir el ofrecimiento de descuentos especiales para los compradores.

Cuenta digital

La cuenta digital es el servicio financiero considerado como principal puerta de entrada para la utilización de medios de pago digitales más modernos. Su proceso de apertura es más práctico, barato y menos burocrático, lo que contribuye positivamente para la bancarización en América Latina.

Conciliación

Este es un servicio financiero especialmente importante para controlar las transacciones bancarias de las empresas. Se refiere a la conciliación del flujo bancario y la comparación con el saldo de caja de un negocio. Su propósito es asegurarse de que los valores de ingresos y gastos verificados estén realmente de acuerdo con el extracto bancario.

Cuanto mayor sea la expansión en el uso de servicios financieros modernos, que se basan en tecnología, más sencilla se vuelve la conciliación de los pagos y cobros.

Pagos distribuidos

Así como en la conciliación, el servicio de pagos distribuidos se vuelve más sencillo con la popularización de los servicios financieros y el uso de los medios de pago digitales.

Esta solución permite que una empresa separe los pagos entre dos agentes involucrados en la misma transacción, como aquellas que ocurren en ambientes de marketplace, por ejemplo.

Lee también | Pagos Instantáneos en Argentina: perspectivas para la iniciativa Transferencias XNUMX

Oportunidades y tendencias en servicios financieros en América Latina

El estudio Tierra de Oportunidades apuntó aún que, aunque la digitalización en América Latina sea muy grande, con el 71% de la población utilizando smartphones, todavía hay mucho espacio para el aumento de la bancarización.

En líneas generales, los latinoamericanos todavía utilizan poco la internet para servicios financieros o compras. Esta brecha evidencia un gran potencial en este mercado: muchas personas tienen dispositivos en sus manos, pero no los utilizan al máximo.

En este contexto, vamos a entender un poco mejor cuáles son las tendencias más prometedoras en el momento que pretenden alterar esa realidad en breve.

Embedded Finance

Embedded finance, o finanzas embebidas, es el término utilizado para describir el fenómeno de que grandes empresas de sectores financieros diferentes, como grandes minoristas, por ejemplo, ofrecen servicios financieros.

Es decir, dentro de la propia jornada de compra y a partir de la relación de confianza que ya posee con aquel minorista, el cliente puede acceder a servicios financieros como contratar una financiación, solicitar una tarjeta de crédito o realizar un pago.

El Embedded Finance puede ser la base de una estrategia exitosa para estimular la inclusión financiera de la población, especialmente en un contexto desafiante como el de América Latina.

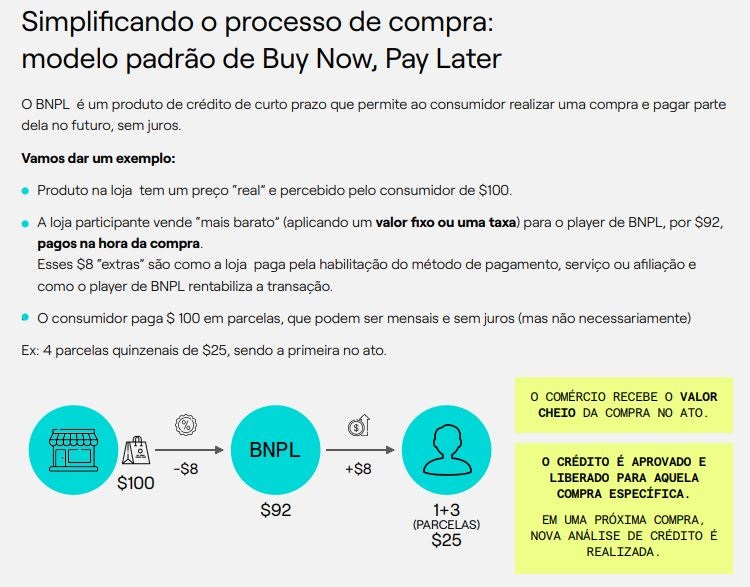

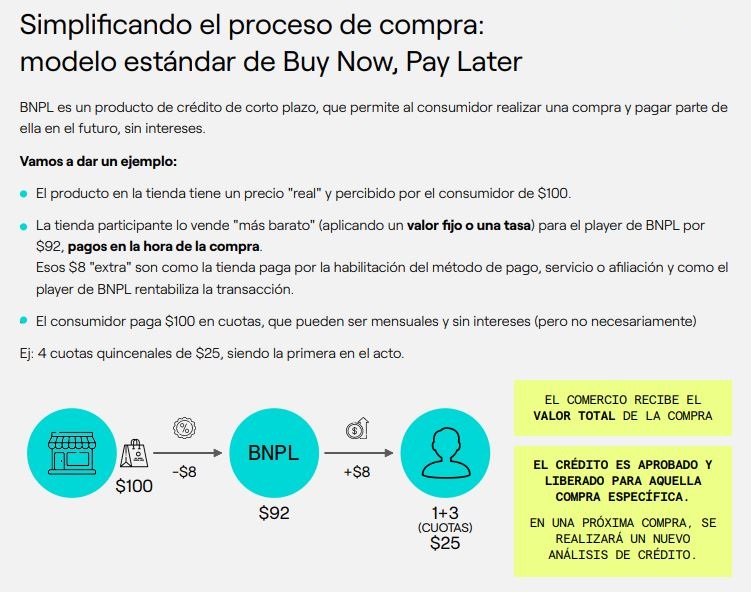

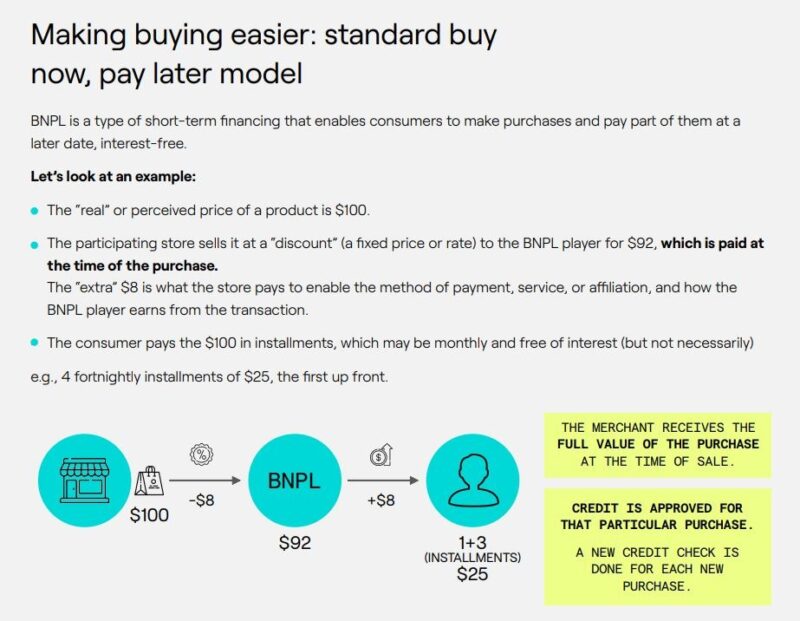

Buy Now and Pay Later

O BNPL, o "Compra ahora y paga después” es el medio de pago que más crece en todo el mundo. Por medio de ese método, la población desbancarizada y sin acceso a tarjetas de crédito, puede financiar sus compras.

Se trata de una innovación que solo fue posible a partir del uso intensivo de tecnología, incluso con el uso de inteligencia artificial, para monitorear el perfil y la capacidad de pago de cada cliente.

En el contexto latinoamericano, el ofrecimiento de un servicio como el BNPL es una oportunidad especialmente interesante para alcanzar la población no bancarizada y de bajos ingresos.

Personalización

La ampliación de la posibilidad de compartir informaciones a través de movimientos como el Open Banking y Open Finance, asociados al avance de las herramientas de tratamiento de datos, ha sido una importante fuente de insights para la personalización de los servicios financieros. Al final, cuanto más una empresa conoce a su público, más podrá entender sus necesidades.

Productos nicho

Así como en la personalización, averiguamos que hay en el mercado una fuerte tendencia de aparición de soluciones para nichos específicos. Incluso, atentas a esas oportunidades, muchas fintech de sectores de nicho han surgido, buscando ofrecer productos específicos que se ajusten a las necesidades y comportamientos de su público objetivo.

Al poner los esfuerzos en un segmento de mercado bien definido, las empresas logran aumentar sus ventas utilizando estrategias de comunicación y conversión más eficaces.

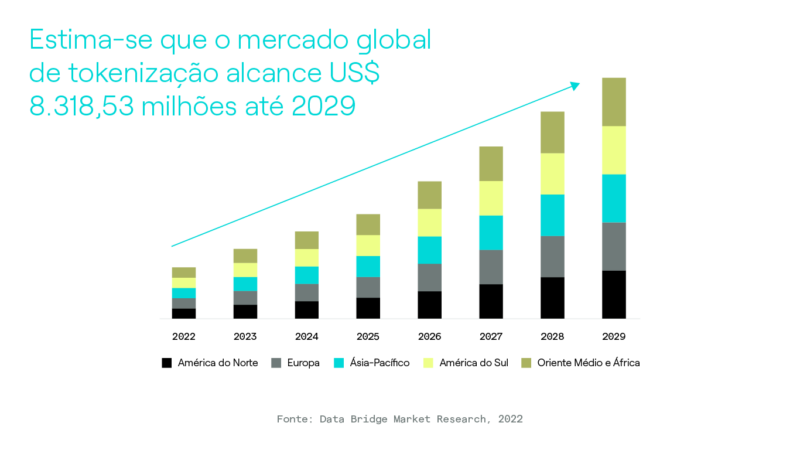

Tokenización

El avance de la tecnología asociada al segmento financiero recientemente ha permitido que diversos activos, como bonos o inmuebles, puedan ser fraccionados y representados digitalmente por tokens.

La oportunidad de transaccionar fracciones de activos representados por tokens es una forma innovadora de obtener recursos sin la necesidad de intermediarios del mercado bancario o incluso del mercado de capitales.

Se trata de una herramienta tecnológica más para realizar transacciones financieras, haciendo posible el uso de otros servicios financieros asociados, como financiaciones, pagos, transferencias, etc.

Economía cripto

Aunque las criptomonedas estén atravesando un momento de baja, la llamada “economía cripto” es responsable de mover cerca del 1,2% de PIB mundial, lo que representa 1,1 billón de dólares.

Se espera que el uso de servicios y productos financieros basados en criptomonedas siga en expansión, lo que permitirá a los usuarios protegerse contra la volatilidad de los medios de pago.

Lee también | Crypto as a Service: ¿un motor para destrabar las soluciones financieras con criptomonedas?

Ventajas de ofrecer servicios financieros

Incluso si tu empresa pertenece a un segmento no directamente relacionado con el mundo financiero, ofrecer servicios financieros puede ser una parte importante de tu estrategia comercial.Eso porque esa posibilidad trae algunas ventajas, entre las cuales podemos citar dos principales:

Nueva línea de ingreso para tu negocio

Al ofrecer servicios financieros, la organización tiene un margen mayor para negociar comisiones y ampliar las ventas dentro de su base de clientes. Se trata de una interesante estrategia de diversificación de ingresos.

Fortalecimiento de la relación con el público

Tener más conocimiento sobre las condiciones financieras de tus clientes permitirá que tu equipo de comunicación y de ventas sea más asertivo en las estrategias de ventas.

El ticket promedio tiende a subir frente a una variedad mayor de medios de pago, y la tasa de conversión aumenta a medida que se direccionan las ofertas de acuerdo con las necesidades de cada cliente de manera efectiva. Así, cuanto más sólida sea tu relación con el público, mayor la ventaja competitiva de tu negocio.

¿Cómo ofrecer servicios financieros en América Latina?

En general, las empresas interesadas en empezar a ofrecer servicios financieros para sus clientes enfrentan dos grandes desafíos:

- Ofrecer un equipo de backoffice para lidiar con la parte burocrática y financiera de las transacciones;

- Encontrar un socio de tecnología en medios de pago para hacer posible el desarrollo de las soluciones financieras.

Caso elijas empezar a desarrollar las soluciones de tecnología desde cero, además de tener que invertir muchos recursos, seguramente necesitarás mucho tiempo para lograr ofrecer servicios financieros en el mercado.

Sin el cuidado necesario, muchas empresas acaban dedicando recursos importantes en el desarrollo del nuevo negocio. Y, como el retorno solo viene con las ganancias de escala, muchas acaban abandonando la estrategia a medio camino.

Para evitar pérdidas, la forma más práctica y rápida de empezar a ofrecer servicios financieros en tu empresa es contratar una plataforma tecnológica. marca blanca. Es una plataforma lista para usar, conectable a través de APIs y altamente personalizable, enfocada a satisfacer las características de tu marca y las necesidades de tu público objetivo.

Dock One es la plataforma de marca blanca de Dock, que está pensada para ser una solución tecnológica moderna, segura y eficiente para todas las empresas interesadas en utilizar servicios financieros en su estrategia de crecimiento.

Dock actúa, hoy en día, en cuatro frentes principales cuyas respectivas soluciones se ofrecen por medio de nuestra plataforma global Dock One.

- Banking: ofrece a tus clientes una cuenta digital completa con acceso a los servicios financieros más utilizados.

- Cards & Credit: tarjetas de las principales banderas para auxiliar en la fidelización de tu público.

- Acquiring: para simplificar la gestión del negocio con procesamiento, actualizaciones de software y monitoreo en tiempo real.

- Fraud Prevention: tecnología de punta en gestión de fraudes para identificar y prevenir fraudes en todas las etapas de la transacción.

Líder en tecnología para servicios financieros en América Latina, presente en siete países, Dock ofrece la única plataforma con soluciones integradas a todo el ecosistema de banca y medios de pago. Al optar por Dock One, tu empresa tiene acceso a lo que hay de más moderno y seguro en servicios financieros, con un time to market muy breve. Y lo mejor: sin la necesidad de altas inversiones y tiempo en el desarrollo y gestión de las nuevas soluciones.

Servicios Financieros: qué has visto en este artículo

- Servicios financieros son todos aquellos servicios relacionados a las transacciones financieras que optimizan la gestión de las finanzas y de los negocios, como: pagos, cobros, generación de boletos, transferencias, préstamos, etc.

- Los principales servicios financieros presentes en América Latina son los pagos presenciales, digitales y recurrentes, los boletos, la cuenta digital, la conciliación y los pagos distribuidos.

- Existen, hoy, muchas oportunidades para los servicios financieros en América Latina, puesto que hay muchas personas con acceso a smartphones (cerca del 71% de la población), pero que no los usan plenamente.

- Las Finanzas Embebidas, el BNPL, la personalización, la tokenización y las criptomonedas son algunas de las principales tendencias en servicios financieros para no perder de vista.

- Entre las ventajas de ofrecer servicios financieros, están el fortalecimiento de la relación con el público consumidor y la diversificación de la fuente de ingresos.

- La manera más eficiente de ofrecer servicios financieros para tus clientes es elegir una plataforma de marca blanca ya lista, conectable a través de APIs y altamente personalizable para tu marca, como Dock One.

Artículos relacionados:

-

- ¿Qué es Innovación como servicio y cuál es su aplicación en el universo financiero?

- Dock lanza un eBook que aborda las prioridades para la verdadera inclusión financiera en América Latina

- El Open Banking en México: realidad, retos y perspectivas

- Gestión de fraude: cómo la solución CCS Dock | FICO® bloquea las transacciones fraudulentas sin perjudicar la experiencia del cliente

- Chat GPT y medios de pago: descubre cómo la IA está impactando el sector financiero