Pagos electrónicos: entiende lo que son y las oportunidades que ofrecen para empresas y fintechs

![]() 12 minutos de lectura

12 minutos de lectura

Los pagos electrónicos representaron una verdadera revolución en la forma en que se realizan las transacciones financieras. Impulsado por la constante evolución de la tecnología y por la creciente demanda por soluciones más eficientes y seguras, este escenario de transformación sigue en desarrollo, trayendo diversas oportunidades para empresas y fintechs que actúan en el mercado financiero.

En 2023, el porcentaje de consumidores latinoamericanos que realizan pagos utilizando tan solo dinero en efectivo cayó drásticamente de 45 a únicamente 21%. Los números, provenientes del estudio de Mastercard y de Americas Market Intelligence (AMI), evidencian la rápida adhesión a soluciones financieras más modernas y eficaces.

En ese contexto, como veremos en este artículo, los pagos electrónicos ofrecen nuevas formas de optimizar las transacciones, reducir costos y ampliar la accesibilidad a los servicios financieros. Un movimiento que no solo perfecciona la eficiencia de las operaciones, sino que también abre las puertas hacia un universo financiero más inclusivo y dinámico.

Qué son los medios de pago electrónicos

Los pagos electrónicos consisten en la transferencia de valores financieros por medio de transacciones en línea realizadas vía Internet. Así, se entiende que son cualquier tipo de pago que no sea efectuado con dinero en efectivo, como cuando pasamos la tarjeta de débito o de crédito por la terminal de una tienda.

Vale la pena recordar que, aunque muchas veces sean utilizados como sinónimos, existe una diferencia entre pagos electrónicos y pagos digitales.

Los pagos digitales se consideran un tipo de pato electrónico, en la medida en que la transacción ocurre en línea. Sin embargo, los pagos digitales no utilizan ningún elemento físico, ya que la información está almacenada en dispositivos como smartphones o tablets.

Reducción del uso del dinero en efectivo y aumento del uso de los pagos electrónicos

En los últimos años, especialmente después del periodo de pandemia, ocurrió un cambio notable en la forma en que las personas efectúan sus pagos, con una clara preferencia por los medios electrónicos, en detrimento del dinero en efectivo. Esa tendencia se observó en mercados de diversas partes del mundo, sobre todo en América Latina.

Según el Global Findex 2021, 40% de los adultos latinoamericanos optó por los pagos digitales en establecimientos comerciales durante la pandemia, y 14% de ellos lo hizo por primera vez.

A su vez, el estudio de Mastercard en colaboración con AMI revela que, antes de la crisis sanitaria, 25% de los entrevistados afirmó utilizar dinero físico para pagar más de 75% de sus gastos mensuales. En 2023, esta proporción cayó a 15%.

Es importante resaltar que la disminución del uso de dinero en efectivo se presenta en menor escala en determinados grupos, como en la población de bajos ingresos, en personas que no residen en ciudades capitales y en personas más jóvenes. Una realidad que indica que todavía existe un vasto campo para la ampliación del uso de los pagos electrónicos.

Principales medios de pago electrónico

En respuesta a las crecientes demandas por eficiencia y seguridad en las transacciones financieras, los medios de pago se han diversificado y evolucionado. A continuación mencionamos algunos de los servicios de pago electrónico más relevantes en la actualidad.

Tarjetas de pago

Las tarjetas de pago, llamadas comúnmente “dinero de plástico”, desempeñan un papel central en los pagos electrónicos en América Latina.

En 2020, la tarjeta de crédito, por ejemplo, fue el medio de pago más frecuente en transacciones de e-commerce en la región, con un impresionante total de 59% de las compras, según señala la investigación de Mastercard/AMI.

Además de las ampliamente conocidas tarjetas de crédito y débito, también destaca el uso de la tarjeta private label, emitida por establecimientos comerciales para uso exclusivo en las tiendas de la red, y la tarjeta de prepago, destinada a la adquisición de productos específicos, con una carga de crédito predefinida.

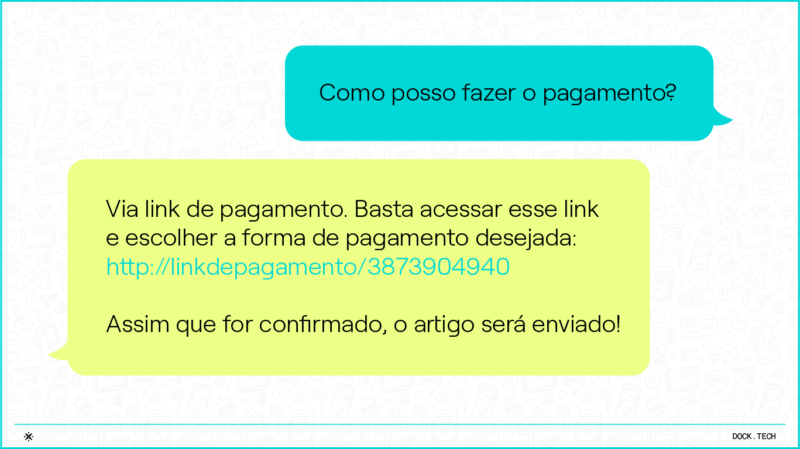

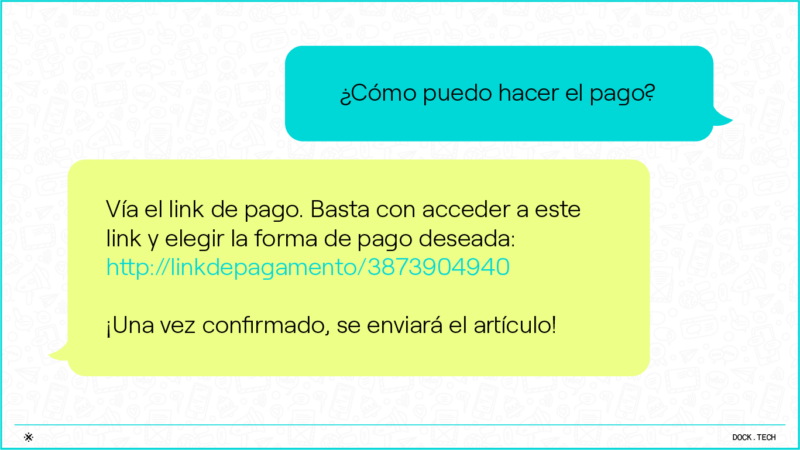

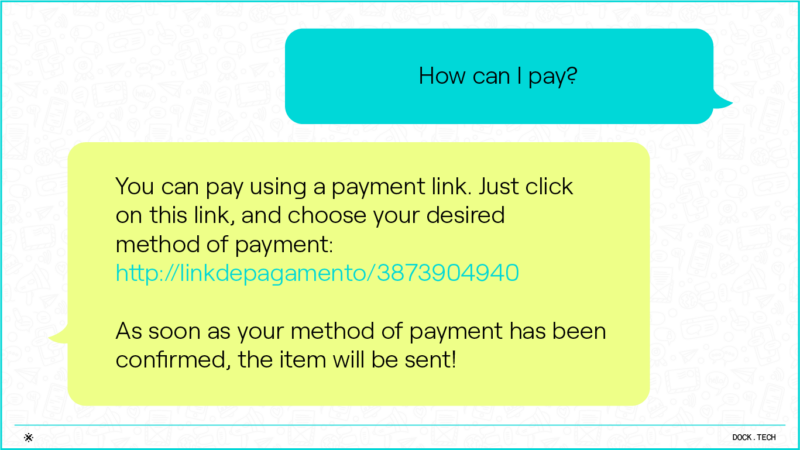

Link de pago

El link de pago es una dirección electrónica generada por una plataforma dedicada a ese servicio. A través de ella, el emisor ingresa información como producto, valor y número de parcialidades, y el sistema crea el link correspondiente.

Es posible compartir ese link a través de mensajes de texto, redes sociales o correos electrónicos, direccionando al consumidor hacia una página con todos los detalles de la transacción, tales como el valor y la descripción del producto. Ahí, el cliente ingresa la información de pago y, una vez confirmada, se concluye la transacción.

Gracias a su sencillez de uso, bajo costo y a la reducción de conflictos durante el proceso de finalización de la compra, esta herramienta demuestra ser extremadamente versátil, y es utilizada por pequeñas, medianas y grandes empresas.

Carteras digitales

La cartera digital funciona como una aplicación en la cual el usuario puede cargar saldo y registrar sus tarjetas, lo que permite la realización de compras directamente por el smartphone.

Es común confundir la cartera digital y la cuenta digital pero es importante resaltar que se trata de conceptos distintos. Al contrario de la cuenta digital, la cartera no necesariamente tiene que estar asociada a una institución financiera.

Según la encuesta de Visa Consulting & Analytics, 12% de los latinoamericanos ya había adoptado las carteras digitales como su método de pago preferido en 2020.

Cómo los pagos instantáneos están revolucionando los pagos electrónicos

Como su nombre lo indica, los pagos instantáneos permiten la transferencia de valores en tiempo real entre cuentas. Esta operación ocurre en cuestión de segundos, eliminando la necesidad de intermediarios, ya que se ejecuta por medio de aplicaciones, sitios web o carteras digitales.

En el contexto de América Latina, la adhesión a los pagos instantáneos presenta una variabilidad significativa en los seis países con mayor PIB en la región: Argentina, Brasil, Chile, Colombia, México e Perú. Brasil, por ejemplo, se destaca como un caso de éxito con la implementación de Pix, mientras que Chile, aunque haya prometido la creación de un sistema semejante, todavía no muestra avances tecnológicos significativos en los últimos años.

De hecho, el escenario brasileño muestra el potencial de los pagos instantáneos para revolucionar las transacciones electrónicas: con el creciente uso del Pix, los bancos asociados a la Federación Brasileña de Bancos (Febraban) anunciaron recientemente que a partir de 2024 dejarán de ofrecer la Transferencia Especial de Crédito (TEC) y el Documento de Crédito (DOC).

La TEC y el DOC son servicios de transferencia de valores que ya figuraban entre los sistemas de pago más utilizados en el país. Sin embargo, de acuerdo con la Febraban, con el surgimiento del Pix y el alto movimiento bancario con tasas más bajas, tanto la TEC como el DOC dejaron de ser la primera opción de los clientes, que han dado preferencia al sistema de pagos instantáneos, por ser gratuito e instantáneo.

Tendencias en pagos electrónicos

Al mismo tiempo que los pagos electrónicos continúan en constante evolución, son muchas las oportunidades para empresas e instituciones financieras que actúan en la oferta de productos y servicios en el mercado de pagos.

Según el New Payments Index 2022, 74% de los latinoamericanos paga sus cuentas en línea y 19% planea hacerlo en el futuro. Es decir, hay un amplio universo por explorar. En ese contexto, identificamos las siguientes tendencias en los medios de pagos electrónicos.

Crypto Payments

Mucho más allá de una opción de inversión, las criptomonedas están ganando espacio como medio de pago.

Una encuesta realizada por CoinsPaid en Brasil, Colombia y Argentina, revela que 41% de las personas tiene una percepción más positiva de los establecimientos que aceptan pagos en monedas digitales.

Lee también | Crypto as a Service: ¿un motor para destrabar las soluciones financieras con criptomonedas?

Tap on Phone

Tap on Phone es una forma de pago por aproximación, que permite que el smartphone funcione como una especie de terminal de tarjeta por aproximación. De esa forma, es posible aceptar pagos por tarjeta de crédito o débito, directamente en el celular.

El número de tarjetas de pago por aproximación debe crecer 290% en América Latina para 2024, mientras que los volúmenes de pago por aproximación tendrán una tasa compuesta de crecimiento anual de 92%. Los datos son del estudio de Juniper Research.

Buy Now Pay Later

El "Compre ahora, pague despuésconocido por sus siglas en inglés BNPL (de Buy Now Pay Later), es un tipo de pago electrónico que permite a los clientes comprar algo en el presente y pagar en el futuro. Es bastante utilizado en compras en línea que pueden ser pagadas en una única exhibición o en parcialidades, sin intereses para financiamientos a corto plazo.

Su popularidad se debe a la facilidad y conveniencia, principalmente porque no hay largas verificaciones de crédito, y el método está completamente integrado a la jornada de compra y a la experiencia de checkout.

¿Quieres saber más sobre este medio de pago? ¡Mira el video!

Cross Border Payments

El pago Cross Border es una transacción financiera que ocurre entre partes ubicadas en países diferentes. También se le conoce como pago transfronterizo.

El objetivo de las soluciones Cross Border es facilitar y agilizar ese tipo de operación, principalmente en lo que se refiere a la conversión de valores, tasas e impuestos que inciden en la transacción.

Click to Pay

El Click to Pay es un sistema de pago digital que funciona de manera parecida a una cartera digital, en el sentido de que es posible almacenar previamente la información y utilizarla en cada pago.

En los países donde ya está disponible, la modalidad puede ser activada cada vez que el usuario esté en el checkout de la tienda en línea y elige pagar con tarjeta. En ese momento, basta con seleccionar la opción “click to pay” para realizar el pago, sin necesidad de ingresar todos los datos bancarios.

Cómo ofrecer soluciones con medios de pago electrónicos utilizando la tecnología de Dock

La Dock One es la plataforma única de Banking y Payments de Dock, pensada para que tu negocio pueda escalar a operaciones de pagos y crédito con facilidad, en cualquier lugar del mundo.

Integrada y en constante evolución, la solución ofrece lo que hay de más moderno y seguro en servicios financieros, con un time to market muy breve. Totalmente basada en APIs, la plataforma actúa en cuatro frentes principales:

- Banking: ofrece a sus clientes una cuenta digital completa con acceso a los servicios financieros más utilizados.

- Cards & Credit: tarjetas de las principales banderas para ayudar en la fidelización de tu público.

- Acquiring: para simplificar la gestión del negocio con procesamiento, actualizaciones de software y monitoreo en tiempo real.

- Fraud Prevention: tecnología de punta en gestión de fraude, para identificar y prevenir fraudes en todas las etapas de la transacción.

Cuenta con Dock para crear, integrar y evolucionar mientras promueves experiencias cada vez más excepcionales para tus clientes. Y todo eso, en un único lugar. Conoce más:

Pagos electrónicos: lo que viste en este artículo

- Los pagos electrónicos consisten en la transferencia de valores financieros por medio de transacciones en línea realizadas vía Internet. Se entienden como cualquier tipo de pago que no sea efectuado con dinero en efectivo.

- Los pagos digitales se consideran un tipo de pago electrónico, en la medida en que la transacción ocurre en línea. Sin embargo, no requieren del uso de ningún elemento físico.

- Hay un cambio notable en la forma en que las personas efectúan sus pagos, con una clara preferencia por los medios electrónicos en detrimento del dinero en efectivo, sobre todo en América Latina.

- Las tarjetas de pago, el link de pago y las carteras digitales están entre los principales pagos electrónicos. Los pagos instantáneos también integran esa lista, donde destaca el Pix, el sistema adoptado en Brasil.

- Crypto Payments, BNPL, Tap on Phone, Click to Pay y Cross Border Payments son algunas de las tendencias en pagos digitales.

Artículos relacionados:

-

-

- Payment as a Service: un modelo que está redefiniendo el mercado de pagos

- Soluciones financieras: cuáles son las principales, y cómo tu negocio puede beneficiarse al ofrecerlas

- ¿Qué es Innovación como servicio y cuál es su aplicación en el universo financiero?

- Inclusión financiera en México: el motor para impulsar la economía

- Simplificando la contabilidad a través del Embedded Finance | Entrevista con Contabilizei