Soluciones financieras: cuáles son las principales, y cómo tu negocio puede beneficiarse al ofrecerlas

![]() 14 minutos de lectura

14 minutos de lectura

La evolución de la tecnología en los últimos años, junto con el avance en la regulación del sector financiero en América Latina, han promovido un interesante periodo de expansión de las soluciones financieras.

Y no solo eso: además de un mercado enriquecido con un boom de nuevos productos y servicios financieros, son cada vez más los players que están descubriendo oportunidades en ese contexto.

Eso porque, gracias al Embedded Finance, empresas de distintos segmentos pueden ofrecer ahora soluciones financieras y beneficiarse al ingresar en ese ecosistema.

Por esta razón, hemos reunido en este artículo todo lo que necesitas saber sobre el tema: qué son las soluciones financieras, cuáles son los tipos principales, quién puede ofrecerlas y cuáles son las ventajas de formar parte de ese ecosistema. ¡Acompáñanos!

¿Qué son las soluciones financieras?

“Solución financiera” es un término genérico que se utiliza comúnmente para referirse a servicios y productos financieros. Para detallarlo mejor, el concepto engloba todos los servicios relacionados con el movimiento de dinero, que optimizan la gestión de las finanzas y de las empresas, como pagos, recepción, generación de órdenes de pago, transferencias, préstamos, etc.

Adicionalmente, los productos comercializados con el fin de captar recursos o facilitar los movimientos financierostambién son soluciones financieras, tales como cuentas digitales, tarjetas de crédito, carteras digitales, CDB, ahorro, etc.

Por último, la definición incluye también las tecnologías de pago que están detrás de servicios y productos financieros, como es el caso de la adquirencia.

Tradicionalmente, los bancos y las fintechs han sido los responsables principales de ofrecer soluciones financieras al público. Sin embargo, con la democratización del acceso a la tecnología y los cambios en la regulación en muchos países latinoamericanos, empresas de otros segmentos pueden hacer lo mismo.

Las principales soluciones financieras

América Latina es una región diversa, llena de desafíos y posibilidades, donde el dinero en efectivo sigue siendo muy utilizado (en 70% de las transacciones) y gran parte de la población no está bancarizada, como abordamos en el estudio Tierra de Oportunidades.

Tenemos, por lo tanto, una demanda enorme por soluciones financieras que permanece sin atender, ya sea por el costo de los servicios financieros, o por un ambiente de falta de confianza en las instituciones financieras y también por las grandes dificultades con las distancias y la documentación.

Banking

La región ha pasado por una auténtica revolución regulatoria, lo que ha permitido el avance de movimientos como el Open Banking y ha propiciado el surgimiento de fintechs y bancos digitales.

Esta apertura gradual no solo está creando espacios para la ampliación de la bancarización de la población, sino que también está haciendo que el acceso a servicios de banking en general sea mucho más viable.

Tales cambios recientes cuentan incluso con el estímulo que proviene del vertiginoso crecimiento del uso de Internet para las transacciones en América Latina, especialmente a partir de la popularización de los smartphones y de la reciente pandemia de Covid-19.

En este escenario, ofrecer servicios de banking es una interesante estrategia competitiva para varios modelos de negocios además de los bancos, como minoristas con gran capilaridad y alcance en regiones remotas.

Tarjetas

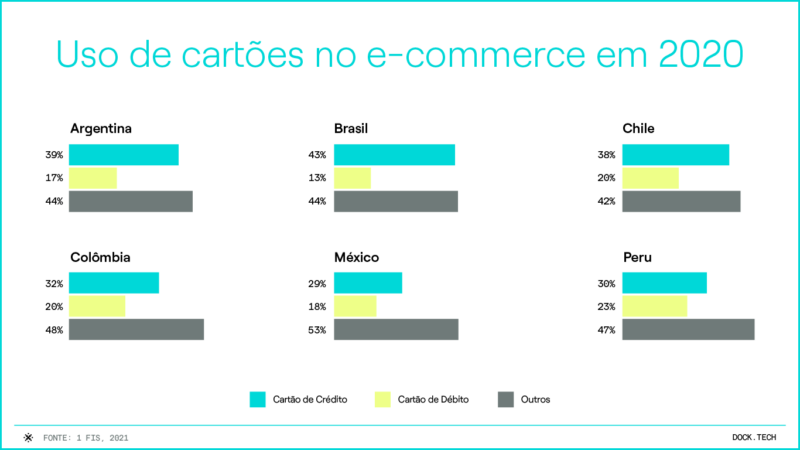

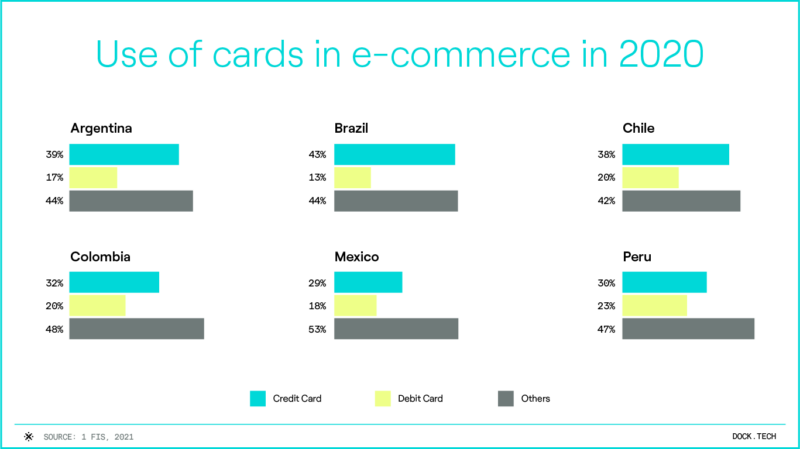

Con el crecimiento del comercio electrónico, principalmente después del aislamiento social provocado por la pandemia, en 2022 las tarjetas representaron el medios de pago más utilizado en las compras en línea en toda América Latina.

Incluso en países con baja bancarización de la población, como Colombia, las tarjetas de crédito captaron una rebanada importante de las transacciones vía comercio electrónico. Las tarjetas de débito están un poco atrás, pero también poseen una gran relevancia en el porcentaje de las decisiones de los consumidores virtuales.

Adquirencia

En las compras en establecimientos físicos, en el PDV, las tarjetas de débito y de crédito están también entre los principales medios de pago, un poco atrás del dinero en efectivo.

Entre los países investigados por Dock en Tierra de Oportunidades, solo en México el dinero sigue siendo el medio de pago preferido, incluso cuando se le compara con la suma de las utilizaciones de las tarjetas de crédito y de débito. En el resto de los países, los servicios de adquirencia ya son los más demandados en la mayor parte de las transacciones. Observa la gráfica anterior:

La adquirencia, conocida también como “acreditación”, está detrás de todas esas transacciones, ya que tiene un papel fundamental en el proceso de compras pagadas con tarjeta. Las empresas adquirentes o subadquirentes realizan la intermediación entre el establecimiento comercial, las banderas y los bancos, encargándose de la captura del pago, su transmisión, procesamiento y liquidación.

Mediante el Acquiring as a Service, las empresas que desean ingresar en el mercado de la adquirencia cuentan con una plataforma white label para operar como player de pagos, de extremo a extremo.

Crédito

El otorgamiento de un crédito puede realizarse en diversos formatos. Cuando la bancarización es relativamente baja, como en México, por ejemplo, se nota el crecimiento del uso de Buy Now Pay Later (BNPL) como alternativa para ofrecer a los clientes ese tipo de solución financiera.

De esa forma, los ciudadanos que tienen dificultades para comprobar sus ingresos comienzan a tener acceso al crédito; las personas sin comprobante de residencia pueden abrir cuentas digitales para realizar transacciones y solicitar créditos; las pequeñas empresas cuentan con soluciones de recepción que ayudan a acelerar sus ventas, etc.

Las ventajas de ofrecer soluciones financieras

Como se destacó a lo largo del estudio, la alta demanda por la bancarización en América Latina no solo habla del aumento potencial de las transacciones financieras, sino de la evolución y el bienestar de la sociedad.

Con la democratización de la tecnología de las soluciones financieras, sumada a la modernización del andamiaje fiscal que permitió el boom de las fintechs en América Latina, nuevos productos y servicios financieros surgen a cada momento.

¿Todavía quieres más razones por las cuales tu empresa debería comenzar a ofrecer soluciones financieras? Las dos ventajas principales de ofrecer productos y servicios financieros a tu público –clientes, asociados, proveedores- son:

- Creación de nuevas líneas de ingresos, no solo por la diversificación, sino también por la reducción de los costos con intermediarios, como comisiones de tarjetas, por ejemplo.

- Mayor fidelización y conocimiento sobre los hábitos, necesidades y preferencias del público, lo que permite ampliar tu relación con ellos y deja una marca más visible y presente en su día a día.

¿Quién puede ofrecer soluciones financieras?

A estas alturas, ya debes tener una dimensión clara de la ampliación de ganancias y la ventaja competitiva que se puede obtener junto con tu público objetivo al ofrecer soluciones financieras. Pero, ¿cualquier empresa puede ofrecerlas?

A partir del avance de la tecnología y la regulación, en algunos países se abrió un espacio para que empresas de otros segmentos comenzaran a ofrecer también diversos tipos de servicios financieros. Ese fenómeno fue conocido como Embedded Finance.

Esa posibilidad surgió a partir de conexiones mediante APIs, en el modelo “plug and play”, y fue impulsada por dos importantes movimientos:

- La popularización de los smartphones de alta calidad, lo que permitió que el dispositivo fuera masivamente utilizado también para la realización de transacciones financieras.

- Modernización del andamiaje regulatorio, especialmente a partir de 2015, que facilitó no solo la creación de fintechs enfocadas en APIs, sino también la creación de nuevos medios de pago, ofreciendo servicios de banking para empresas (banking as a service).

Los ejemplos más comunes de empresas que están fuera del segmento financiero y ofrecen soluciones financieras, sin abandonar su actividad principal, son los minoristas. Pero la tendencia no se limita a ese sector.

Use cases de soluciones financieras

Para ilustrar, hemos reunido algunos segmentos que ya se adhirieron al Embedded Finance y utilizan soluciones financieras en su estrategia de crecimiento.

Agronegocio

Las empresas del sector del agronegocio tienen una gran oportunidad de ofrecer soluciones financieras a productores rurales que todavía no están bancarizados, lo cual agrega valor a su negocio y suple una demanda no atendida de proveedores, clientes y socios.

E-commerce

La posibilidad de ofrecer productos y servicios financieros directamente en sus sitios web permite que las empresas reduzcan gastos como comisiones de tarjetas y generación de órdenes de pago, y ofrezcan nuevos medios de pago para facilitar la recepción a la vista en el comercio electrónico.

Telecomunicaciones

Ofrecer soluciones financieras es una estrategia para destacarse ante los consumidores en un mercado tan competitivo como el de las telecomunicaciones. Se trata de una oportunidad de usar una extensa base de clientes y diferenciarse de los competidores, ofreciendo servicios y condiciones exclusivas.

Empresas de transporte

Garantizar el movimiento seguro de valores, en especial en el transporte por camiones y autobuses que conecta regiones remotas de América Latina, ha sido siempre un desafío para este sector. Al ofrecer soluciones financieras propias, las empresas de transporte eliminaron esa dificultad y garantizaron más tranquilidad a sus asociados y conductores.

Menudeo

Además de las ventajas ya conocidas, ofrecer soluciones financieras al minorista significa contribuir con la inclusión financiera de la población, y garantizar más seguridad para su establecimiento, al evitar el uso de dinero físico en las transacciones.

Venta directa

Es posible superar dos grandes dificultades en este sector con la disponibilidad de soluciones financieras: la bancarización de las revendedoras y clientes, además de una mayor seguridad al evitar el uso de dinero en efectivo en sus operaciones.

Plataformas white label para ofrecer soluciones financieras

Sea cual sea tu segmento de actuación, debes saber que la falta de la estructura o la tecnología necesarias para la implementación de soluciones financieras no representa una barrera relevante. Finalmente, tu empresa no necesita comenzar a pensar en el modelo desde cero.

Actualmente, existen plataformas ya listas, conectables mediante APIs que puedes personalizar de acuerdo con tu marca y tus necesidades.

La llamada plataforma white label (o con “etiqueta blanca”, en traducción literal) no es otra cosa que una plataforma ya lista que puede ser utilizada por las empresas que desean diversificar sus operaciones sin tener que desarrollarla desde cero.

Y es que para desarrollar una plataforma adecuada y eficiente por cuenta propia, es necesario invertir mucho tiempo y dinero. En muchos casos, esa empresa puede acarrear, incluso, el riesgo de quitar el foco de tu core business y perder espacio ante la competencia.

Al contratar una plataforma white label, empresas de distintos segmentos pueden ofrecer soluciones financieras tan solo conectándose a ellas mediante APIs. A pesar de estar ya diseñada, es altamente flexible y ofrece la posibilidad de personalizarla para garantizar la identidad de tu marca y la atención a las necesidades específicas de tu público.

¿Cómo puede Dock ayudar a tu negocio a ofrecer soluciones financieras?

Líder en tecnología para servicios financieros en América Latina, con presencia en siete países de la región, Dock ayuda a que las empresas se transformen en players competitivos del sector de medios de pago, y nuestras soluciones financieras se organizan en cuatro pilares:

- Banking: “Banking as a Service”, para elevar la experiencia de tus clientes y asociados, creando la posibilidad de ofrecer servicios tales como cuentas digitales, tarjetas, pix, generación de órdenes de pago, etc.

- Cards & Credit: es una solución para el lanzamiento de tarjetas propias abanderadas, de crédito y débito, de beneficios o consignadas, sin tener que preocuparte con el aspecto operativo.

- Acquiring: se trata de una solución de tecnología, licencia e integración para que tú seas tu propio adquirente, economizando en el pago de comisiones y haciendo viable la ejecución del procesamiento y la conciliación de los pagos con soporte total.

- Fraud Prevention: sistema antifraude para garantizar una seguridad total en todas las etapas de cada transacción, con una reducida inversión inicial y la posibilidad de comunicación con los clientes para validación en caso de transacciones sospechosas.

Todo eso se ofrece a través de la plataforma global Dock One, que reúne todo lo que hay de más moderno y seguro en servicios financieros, con un time to market muy breve. Así, tu empresa puede mantener el foco en su core business y en su estrategia competitiva, y Dock se hace responsable de toda la parte de desarrollo de tecnología, cumplimiento de los requisitos regulatorios, compliance, conciliación y seguridad.

Conoce más sobre nuestra plataforma:

Soluciones financieras: resumen

- Actualmente, ofrecer soluciones financieras es una posibilidad para tu empresa, cualquiera que sea su segmento.

- “Solución financiera” es el término genérico que se utiliza comúnmente para referirse al conjunto de servicios y productos financieros, todos ellos relacionados con la captación y movimiento de dinero, que optimizan la gestión de las finanzas y las empresas.

- En América Latina existe todavía un gran espacio para el crecimiento de los servicios de banking y medios de pago: la población está aún poco bancarizada y el dinero en efectivo se utiliza en 70% de las transacciones. El escenario tiende a cambiar con el reciente avance en el andamiaje regulatorio, el cual ha permitido el boom de las fintechs, la entrada de los bancos digitales y el crecimiento del e-commerce.

- Entre las ventajas de ofrecer soluciones financieras, están el profundizar la relación con el cliente (ventaja competitiva) y diversificar las fuentes de ingresos para tu empresa, además de la reducción de los costos de intermediación.

- Las fintechs surgieron a partir de la evolución de la tecnología de las soluciones financieras, y abrieron un espacio para que empresas de otros segmentos ofrecieran también distintos tipos de servicios financieros a través del Embedded Finance.

- Las plataformas white label pueden conectarse mediante APIs, y brindan toda la tecnología necesaria para el ofrecimiento, procesamiento y seguridad de las soluciones financieras a los asociados. Son altamente personalizables de acuerdo con la marca de cada empresa.

- • La plataforma de Dock puede ayudar a tu empresa a ofrecer soluciones financieras de banking, tarjetas, adquirencia y gestión de fraudes asistiendo no solo en el desarrollo de la tecnología, adquirencia, tesorería y procesamiento, sino también garantizando el cumplimiento de las demandas regulatorias y la seguridad antifraude de extremo a extremo en cada transacción.

Artículos relacionados:

-

- Payroll Fintechs y el mercado de beneficios corporativos: ventajas y nuevas oportunidades

- ¿Qué es Innovación como servicio y cuál es su aplicación en el universo financiero?

- Inclusión financiera en México: el motor para impulsar la economía

- Simplificando la contabilidad a través del Embedded Finance | Entrevista con Contabilizei

- Pagos digitales: ¿cuáles son los principales, y cómo ofrecer servicios financieros con ellos?