Ao mesmo tempo em que empresas buscam inovar seus modelos de negócio, cresce a demanda dos consumidores por serviços financeiros mais convenientes, personalizados e fáceis de usar. É nesse contexto que o Banking as a Service (BaaS) – a solução para qualquer empresa que queira oferecer serviços financeiros sem se tornar um banco – vem revolucionando a oferta de produtos financeiros, não apenas na América Latina, mas no mundo todo.

Graças ao avanço da tecnologia e à digitalização dos serviços financeiros, hoje é possível que qualquer empresa, de qualquer segmento, oferte serviços bancários sem necessariamente virar um banco. Tudo isso com auxílio do Banking as a Service.

Mas, quais são as vantagens desse modelo de negócio? O que é Banking as a Service e como o modelo facilita essa jornada? E como o BaaS tem avançado na América Latina? É sobre essas e outras questões que tratamos neste artigo. Acompanhe!

O que é Banking as a Service (BaaS)?

O Banking as a Service é uma solução que permite que qualquer empresa ou instituição tenha o seu banco, com a sua marca e o seu modelo de negócios, de forma rápida e sem complicações. Simples assim.

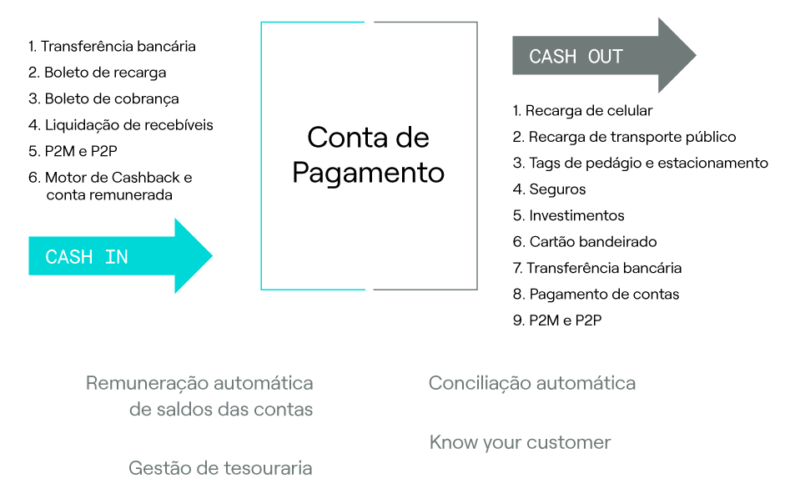

Através de uma conta digital e um cartão bandeirado multiuso integrados um aplicativo, a plataforma oferece aos usuários a experiência completa de um banco digital, que pode ser destinado a diversos públicos: funcionários, clientes, fornecedores, canais, entre outros.

Para a empresa ou instituição contratante, o Banking as a Service faz o papel da instituição de pagamento e do emissor, se responsabilizando pelas operações, licenças, compliance, legislação, tecnologia e segurança – ou seja, por toda a parte regulatória e técnica, para que as empresas possam focar somente no que realmente importa: captar, se relacionar e fidelizar clientes.

Como exemplo, vemos abaixo o modelo de BaaS desenvolvido pela Dock. Baseado no framework de processamento de cartões das diversas bandeiras, trazendo uma experiência de banco alicerçada em um Core (Emissão de Pré-Pago + Conta de Pagamento), e em uma camada de APIs financeiras que funciona como um grande agregador de funcionalidades em constante evolução (que oferece serviços como transferências bancárias, peer-to-peer (P2P), recarga de celular, pagamento de contas, entre outras):

Sem uma plataforma como essa, desenvolver e gerenciar toda a cadeia de meios de pagamento de um banco digital pode se mostrar uma tarefa bastante complexa, uma vez que envolve:

- Estruturação da tecnologia a ser utilizada;

- Fechamento de acordos comerciais para fornecimento de serviços como pagamentos de contas e recargas de celular;

- Modelo de conciliações;

- Relacionamento com as bandeiras;

- Licenças e regulamentações;

- Investimento inicial;

- Expertise interna para administrar um banco.

Todo o processo documentado acima pode levar muito tempo e só seria rentável se realizado em grande escala.

Mas o Banking as a Service poupa as empresas de todo esse trabalho, pois se responsabiliza por toda e qualquer interação com órgãos reguladores, já possui uma licença de emissor e já tem negociados todos os deals de serviços como pagamentos de contas, recargas e demais serviços financeiros.

Ou seja, o BaaS é o modelo perfeito para as organizações que desejam, dentro de poucas semanas e sem se preocupar com as barreiras regulatórias, começar a oferecer serviços financeiros aos seus clientes.

Quais serviços podem ser oferecidos por meio do BaaS?

Como vimos, o Banking as a Service revoluciona o setor financeiro ao permitir que empresas ofereçam serviços financeiros completos sem precisar se tornar uma instituição financeira.

Através de plataformas de BaaS, empresas podem integrar APIs para disponibilizar uma variedade de serviços financeiros diretamente aos seus clientes. Isso inclui desde contas digitais e pagamentos instantâneos até transferências bancárias, geração de boletos, recargas de celular, e até mesmo empréstimos pessoais.

Outro aspecto importante é a segurança proporcionada pelas plataformas de BaaS, que implementam rigorosos padrões de criptografia e proteção de dados para garantir a integridade das transações financeiras dos usuários.

Finanças embarcadas e BaaS: o fenômeno que transforma qualquer empresa em banco

A possibilidade de oferecer uma experiência completa de banco digital sem se tornar uma instituição bancária está relacionada ao fenômeno do Embedded Finance, termo que, na tradução literal, significa finanças embarcadas ou finanças embutidas.

Essa expressão é utilizada quando serviços financeiros são “embutidos” em áreas que não têm relação direta com o mundo financeiro. Explicando de uma forma mais simples, se trata do fenômeno que transforma empresas em bancos.

A partir do Embedded Finance, qualquer negócio tem a possibilidade de adicionar produtos e serviços financeiros ao seu portfólio, sem deixar de lado seu core business. Se você já utilizou o cartão de crédito de uma loja, por exemplo, muito provavelmente essa foi uma experiência relacionada a finanças embarcadas.

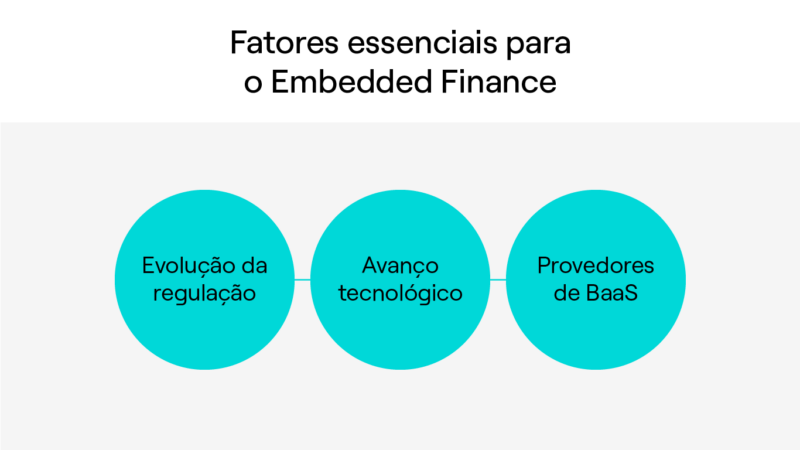

Podemos dizer que três fatores foram essenciais para que chegássemos ao Embedded Finance:

- Evolução da regulação: novas leis permitiram o surgimento das chamadas fintechs, permitindo que novos players atuem no setor com uma oferta diferenciada de serviços financeiros;

- Avanço da tecnologia: a digitalização dos serviços financeiros abriu caminho para novas soluções e a tecnologia passou a ser mais acessível;

- Provedores de plataformas BaaS: com os fornecedores de plataformas de Banking as a Service (BaaS), como a Dock, qualquer empresa pode oferecer serviços e produtos financeiros de forma simples e ágil, contando com o suporte de quem domina essa expertise, tanto do ponto de vista regulatório quanto do ponto de vista tecnológico.

Decifrando o modelo de Banking as a Service

Já vimos que as finanças embarcadas são o fenômeno que transforma empresas em banco, e que a tecnologia, em especial o Banking as a Service, é um dos fatores que impulsiona essa revolução no mercado financeiro. Mas afinal, de onde veio o Banking as a Service, ou BasS?

O “as a Service”, como o próprio nome dá a entender, se refere a um modelo que converte a oferta de produtos em serviços. Ou seja, o acesso substitui a posse. Assim, no mundo corporativo, cada vez mais itens, soluções, partes do negócio se tornam “as a service”: SaaS (Software as a Service), IaaS (Infrastructure as a Service), Innovation as a Service, Fintech as a Service, e assim por diante.

No nosso dia a dia, também vemos a mesma tendência – soluções como Uber e o Airbnb, que entregam serviços de motorista e locações residenciais sob demanda, contratados com facilidade e rapidez, e pagos conforme o uso, “as a service”.

E por que não oferecer também às empresas a possibilidade de terem seu próprio banco como serviço? É essa a finalidade do modelo de Banking as a Service (BaaS), a solução ideal para empresas que desejam oferecer serviços financeiros a clientes, funcionários, canais etc, mas sem a obrigatoriedade de operar como uma instituição bancária.

Assim, além do Baas, no setor financeiro posteriormente também foram surgindo outros modelos desse tipo, como o Acquiring as a Service, Crypto as a Service e PAT as a Service.

Banking as a Service: já pensou em ter o seu próprio banco?

Portanto, como já mencionamos, com o auxílio do BaaS, fintechs e organizações de diversos segmentos podem oferecer ao mercado uma série de serviços que antes eram de exclusividade dos bancos e instituições financeiras, como conta de pagamento, cartão pré-pago e de crédito, saque, depósito, transferência, pagamento de contas, etc.

À medida que o setor bancário continua sua jornada digital, a demanda dos consumidores por mais transparência, conveniência e disponibilidade 24/7 só aumenta. Eles exigem maior controle e autonomia e se mostram mais resistentes às limitações geográficas ou de horário de funcionamento.

Então, se a sua empresa quer oferecer serviços financeiros no formato que os consumidores gostariam de consumi-los, sem ter de arcar com todo o investimento e esforço operacional, o Banking as a Service (BaaS) é a melhor alternativa.

Por que o modelo de Banking as a Service é inovador?

O BaaS não só permite que qualquer organização seja capaz de adicionar serviços bancários à sua estratégia de negócio, sem se tornar um banco, como garante que isso aconteça em tempo recorde e de forma que atenda às expectativas do novo consumidor – ao disponibilizar uma plataforma completa e pronta para ser integrada por meio de APIs a qualquer aplicativo, o Banking as a Service assegura um time to market muito mais rápido enquanto entrega uma experiência totalmente personalizada ao cliente final.

Sem uma plataforma como o BaaS, desenvolver e gerenciar um banco digital seria uma tarefa complexa e cara, envolvendo tecnologia, acordos comerciais, conciliações, relacionamento com bandeiras, licenças e regulamentações. O BaaS simplifica este processo, oferecendo uma solução pronta para uso que elimina essas barreiras e permite que empresas de qualquer segmento lancem seus serviços financeiros em poucas semanas.

Além de oferecer uma solução rápida e eficiente para o lançamento de serviços financeiros, o modelo de Banking as a Service também se destaca pela sua capacidade de escalar de acordo com as necessidades das empresas.

Isso significa que as empresas podem começar com um conjunto básico de serviços e, conforme crescem e se expandem, facilmente adicionar novas funcionalidades e capacidades à plataforma BaaS, mantendo-se competitivas e adaptadas às demandas de um mercado em constante evolução.

Como funciona o Banking as a Service API?

Os módulos de conta de pagamento digital e cartão pré-pago ou de crédito são, em conjunto, a interface do usuário com a economia real. Ou seja, a experiência do cliente com o BaaS acontece principalmente no ambiente digital, através de um aplicativo proprietário personalizado, no qual ele tem controle sobre suas informações e transações financeiras. Já para realizar as movimentações em sua conta, o usuário conta com um cartão físico ou virtual, cujo design também é personalizável.

Normalmente, o desenvolvimento do aplicativo fica por conta da empresa contratante, que pode realizar o projeto internamente ou terceirizar. A integração com o BaaS é feita por meio de APIs, que conectam o front-end – aplicação com a sua marca, seus produtos e o seu “look & feel” – com a plataforma do banco digital, que é 100% modular e dinâmica.

Oportunidades do Banking as a Service no Brasil e na América Latina

Segundo estudo da Mordor Intelligence, o tamanho do mercado global de Banking as a Service Banking é estimado em US$ 5.32 bilhões em 2024 e deve atingir US$ 14.72 bilhões até 2029, crescendo a um CAGR de 26.60% durante o período de previsão (2024-2031).

O mesmo levantamento aponta que na América Latina o mercado de BaaS deve atingir US$ 2,14 bilhões em 2024 e chegar a US$ 3,32 bilhões até 2029, crescendo a um CAGR de 7% entre o referido período (2024-2029).

Aliás, quando analisamos as oportunidades do mercado latino-americano decorrentes do Banking as a Service, diversos fatores confirmam o cenário mais do que favorável. Nesse sentido, vale citar:

- Aumento no número de usuários de bancos digitais: em janeiro de 2022, a parcela de brasileiros que usavam serviços bancários digitais era de 77,3%, tornando o Brasil o país latino-americano com a maior penetração de serviços bancários digitais entre os países observados pelo estudo da Statista.

- Crescimento dos players de bancos digitais: na América Latina e Caribe, entre 2017 e 2021, o número de bancos digitais saltou de 10 para 60, representando uma taxa média de crescimento anual de 57%, segundo levantamento Finnovista / BID.

- Expansão do mercado: não são apenas os neobanks “puros” que estão atuando nesse âmbito. Outros players, como varejistas e indústrias, estão cada vez mais presentes, tornando esse ecossistema cada vez mais múltiplo, como veremos adiante.

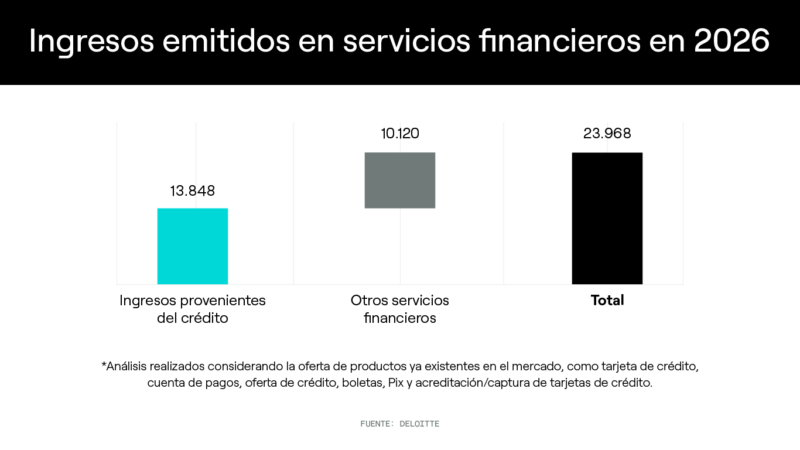

No Brasil, de acordo com um estudo da Deloitte, setores como varejo, bens de consumo e outros serviços, que movimentam mais de 35% do PIB, poderão ampliar a oferta de serviços financeiros e capturar juntos receitas de R$ 23 bi/ano em até cinco anos.

Cases de empresas que usam Banking as a Service

Embora o Banking as a Service seja uma realidade em toda a América Latina, é no Brasil que o modelo está mais avançado e algumas empresas têm se destacado ao incorporar a oferta de produtos e serviços financeiros ao seu modelo de negócio. Conheça a seguir alguns casos de sucesso.

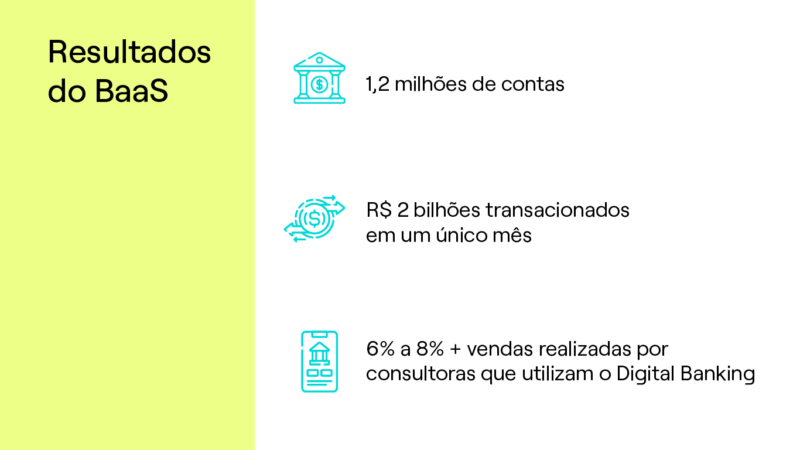

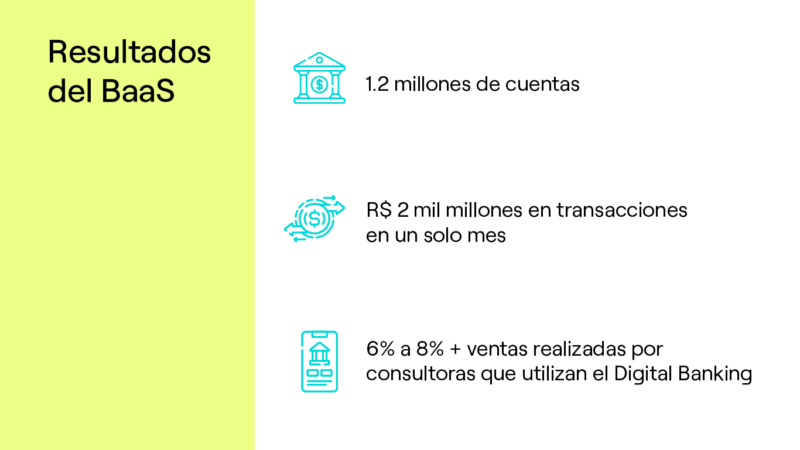

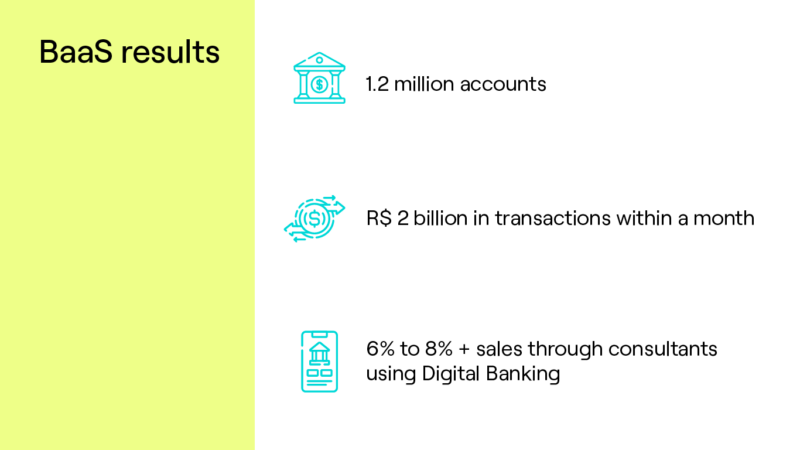

Líder dos cosméticos no Brasil bancariza mais de 1 milhão de revendedoras

A multinacional de cosméticos de origem brasileira e umas das líderes de venda direta no mundo percebeu que sua rede de consultoras enfrentava um desafio de grandes proporções: a desbancarização. Para ter uma ideia da dimensão do problema, de acordo com a companhia, cerca de 40% da força de venda não tinha acesso à conta bancária.

Para resolver essa questão, nasceu a ideia de criar uma fintech proprietária e contar com a parceria da Dock para prover tecnologia em pagamentos e banking a partir de uma plataforma completa de Digital Banking.

Os resultados são motivos de celebração: em um ano foram ativadas 300 mil contas e emitidos mais de 190 mil cartões.

Veja aqui como a companhia adotou o BaaS para solucionar a demanda por tecnologia para suas soluções financeiras e ainda consolidou um novo negócio de sucesso em suas operações.

Uma das maiores supermercadistas do Brasil lança conta digital e consolida ecossistema financeiro

Com uma oferta já existente de cartão de crédito, esta rede supermercadista sentiu que era o momento de ampliar a oferta de serviços e produtos financeiros. Para tanto, apostou no lançamento de uma conta digital para consolidar o seu ecossistema financeiro.

O objetivo era criar um Super App, ou seja, um multicanal que agregasse diversos serviços em uma só plataforma, suprindo as demandas dos usuários durante toda a sua jornada, de compras a lazer, e tudo o mais que permeia o dia a dia dos clientes.

A viabilização do projeto veio através de uma parceria com a Dock, que possui uma plataforma completa de Banking, Cards & Credit e Fraud Prevention. Por meio de nossas APIs abertas, foi possível oferecer uma conta digital completa e um marketplace, possibilitando movimentações financeiras com rapidez e segurança, além da emissão e processamento de cartões – com uma solução antifraude de ponta protegendo todas as transações.

A consolidação do ecossistema financeiro melhorou a experiência do cliente, que passou a contar com diversas facilidades em uma única plataforma. As mais de 23 mil contas ativas e mais de 183 mil cartões emitidos confirmam o sucesso da operação.

Minha empresa pode ter o Banking as a Service?

Sim. A resposta é, de fato, tão simples quanto parece!

Não há restrições de setor, área de atuação, porte ou qualquer outra informação para definir se você pode contratar o Banking as a Service API.

Por ser uma plataforma totalmente flexível e modular, a solução Banking da Dock atende de startups e fintechs a grandes corporações. Ou seja, qualquer empresa que queira ofertar uma conta digital!

Interessado em transformar sua oferta financeira com o Banking as a Service da Dock? Entre em contato conosco para saber mais detalhes e iniciar sua jornada rumo à inovação financeira.

Por que ter o seu próprio banco?

Existem diversos motivos pelos quais uma empresa pode inserir em sua estratégia a criação de um banco próprio. Entre eles, listamos abaixo os principais:

- Incrementar seu portfólio com serviços financeiros para conquistar novos clientes;

- Ter o próprio banco para realizar pagamentos aos funcionários, fornecedores e/ou canais;

- Aumentar seu faturamento através da comercialização de produtos financeiros;

- Aprimorar o relacionamento e fidelização de clientes;

- Conhecer melhor o perfil de um público de interesse por meio das informações captadas pelo BaaS.

Até bancos também podem beneficiar-se das vantagens oferecidas pelo Banking as a Service – diferente do que se pode pensar, eles não são competidores, mas sim parceiros. Fintechs e bancos tradicionais podem andar juntos. Afinal, o banco pode utilizar a tecnologia disruptiva do BaaS para mudança de modelo, se tornando cada vez mais digital, ganhando muita agilidade de implementação.

Como escolher o provedor ideal de BaaS?

O modelo de Banking as a Service permite que qualquer empresa ofereça serviços financeiros de forma rápida e acessível, sem precisar se tornar uma instituição financeira. Isso é possível graças a APIs de código aberto.

Assim, encontrar o provedor ideal de BaaS é um dos passos essenciais para empresas que querem criar o próprio banco digital.

Alguns fatores a considerar são:

- Implementação rápida;

- Disponibilidade de funcionalidades atuais;

- Oferta de serviços complementares;

- API escalável e infraestrutura com toda a segurança;

- Suporte regulatório para implantação e no ongoing de sua operação;

- Velocidade de adaptação a novas normas do Banco Central;

- Experiência e solidez no mercado.

Um provedor ideal de Banking as a Service não apenas oferece uma implementação rápida e eficiente, mas também proporciona suporte contínuo. Isso inclui não somente a conformidade com as normas do Banco Central e outras regulamentações, mas também a capacidade de se adaptar rapidamente a novas diretrizes que possam surgir.

Além disso, a capacidade do provedor de BaaS em oferecer serviços complementares e adaptáveis é fundamental. Uma plataforma robusta deve fornecer funcionalidades essenciais, como pagamentos, transferências e emissão de cartões, mas também permitir customizações que atendam às necessidades específicas da empresa e de seus clientes.

Portanto, empresas devem buscar parceiros com expertise sólida e comprovada no mercado, garantindo assim uma operação estável e segura. E a Dock está pronta para ajudar a sua empresa a aproveitar as oportunidades do Banking as a Service! Fale com o nosso time e saiba mais!

Revolucione seu negócio com o BaaS por meio da Dock

A Dock é pioneira em Banking as a Service no Brasil e disponibiliza uma solução completa de Banking. Por meio dessa plataforma, é possível oferecer aos usuários uma experiência de conta digital completa com rapidez e segurança, incluindo:

Além de disponibilizar a plataforma, a Dock também é responsável pela tesouraria envolvida, ou seja, processa e acompanha as transações e autoriza as liquidações. Assim, você não precisa se preocupar com a abertura de contas para pagamento, o processamento das transações ou a adequação regulatória – está tudo incluído na solução.

Para garantir a segurança das operações, além de entregar o onboarding digital de clientes (com KYC, biometria etc), a gestão de contas de pagamento (ledger de débito e crédito) e API gateways com documentação pública e completa, a Dock também conta com sistemas antifraude em cada transação.

Ainda, a plataforma de banking também inclui ferramentas de conciliação financeira, marketplace de vouchers e recargas e fornece suporte total regulatório e contábil.

Com essa solução completa e já utilizada por diversos clientes, a Dock tem contribuído para o avanço dos bancos digitais no Brasil e na América Latina.

FAQ: tire suas dúvidas sobre Banking as a Service (BaaS)

O que é banking?

O termo “banking” abrange as operações realizadas por bancos, fintechs e empresas que oferecem serviços financeiros a seus clientes, incluindo contas correntes, empréstimos e pagamentos. Esses serviços são essenciais para a economia, facilitando a circulação de valores e acelerando o crédito.

O que é Banking as a Service?

Banking as a Service é uma solução que permite que empresas ofereçam serviços financeiros digitais, como contas e cartões, sem precisar se tornar um banco. Através de uma plataforma tecnológica e regulatória completa, as empresas podem lançar seus próprios serviços financeiros rapidamente e sem complicações.

O que é BaaS?

BaaS é a sigla de Banking as a Service, ou seja, outra forma de denominação da plataforma que permite a qualquer empresa fornecer serviços financeiros com a sua própria marca, utilizando a infraestrutura e as licenças de um provedor como a Dock.

O que é modelo “as a service”?

O conceito de “as a service” envolve a transformação de produtos em serviços, substituindo a posse pelo acesso. Exemplos disso no mundo corporativo incluem SaaS (Software as a Service), PaaS (Platform as a Service) e IaaS (Infrastructure as a Service). Esse modelo é evidente também em serviços cotidianos como Uber e Airbnb.

O Banking as a Service (BaaS) segue essa tendência, permitindo que empresas ofereçam serviços financeiros sem precisar se tornar bancos.

Como oferecer serviços financeiros com BaaS?

Para oferecer serviços financeiros com BaaS, uma empresa deve começar pela escolha de um provedor com expertise no mercado financeiro, como a Dock, que facilitará a integração de suas plataformas através de APIs.

Banking as a Service: o que você viu neste artigo

- Graças ao avanço da tecnologia e à digitalização dos serviços financeiros, hoje é possível que qualquer empresa, de qualquer segmento, oferte serviços bancários sem necessariamente virar um banco.

- O Banking as a Service (BaaS) é a solução ideal para empresas que desejam oferecer serviços financeiros a clientes, mas sem a obrigatoriedade de operar como uma instituição bancária.

- Quando analisamos as oportunidades do mercado latino-americano decorrentes do Banking as a Service, diversos fatores confirmam o cenário mais do que favorável.

- Encontrar o provedor ideal de BaaS é um dos passos essenciais para empresas que querem ter o próprio banco digital.

- A Dock é pioneira em Banking as a Service no Brasil e possui uma solução completa de Banking. Por meio dessa plataforma é possível oferecer aos usuários uma experiência de conta digital completa com rapidez e segurança.