O termo cidadania financeira começou a ser utilizado pelo Banco Central do Brasil em 2013, inicialmente para fazer referência a um dos seus projetos. Atualmente, seu uso foi ampliado, passando a abordar um conceito essencial ao entendimento dos direitos do cidadão no mercado.

Embora se conectem de diferentes formas, o conceito de cidadania financeira é mais amplo que o de educação financeira. Mas é importante ressaltar que ambas são essenciais para a evolução da sociedade, a bancarização da população e o desenvolvimento econômico.

Na verdade, a educação financeira é considerada um dos pilares da cidadania financeira e, juntamente com outros fatores, é o que possibilita que esta seja alcançada.

O que a cidadania financeira significa na prática, qual é a importância de criar as bases para que seu exercício seja possível e quais os impactos que ela promete trazer para o Brasil? Acompanhe para saber as respostas para essas questões!

O que é cidadania financeira?

De acordo com a definição adotada pelo Banco Central do Brasil (BCB), cidadania financeira é:

“estado em que todos os adultos têm acesso efetivo a serviços de crédito, poupança, pagamentos, seguros, previdência e investimentos, providos por instituições financeiras formais. Em um estado de cidadania financeira plena, as pessoas não só teriam boa saúde financeira, como também gozariam de resiliência financeira para encarar tempos difíceis.”

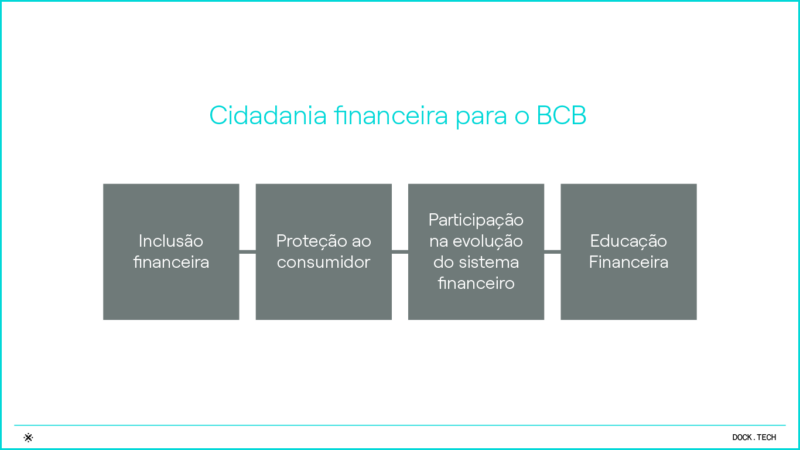

Na concepção do BCB, esse termo integra quatro vertentes-chave de atuação:

1. Inclusão financeira

A inclusão financeira garante o acesso do público aos serviços e financeiros, através de contas em bancos ou outras instituições, serviço de crédito, investimentos, pagamentos etc.

2. Proteção ao consumidor de serviços financeiros

Nesse âmbito, existe a preocupação em garantir que o público tenha acesso a informações confiáveis contra fraudes em meios de pagamentos, vendas abusivas e outras práticas ilegais.

Para que os consumidores estejam protegidos, é preciso haver uma preocupação com a promoção de comunicação simples e acessível, especialmente para o público de baixa renda, além de um sistema bem estabelecido para gestão de conflitos.

3. Participação na evolução do sistema financeiro

Esse aspecto chama atenção para a necessidade da manutenção de canais de diálogo para ampla participação do público em debates sobre o Sistema Financeiro Nacional (SFN).

Assim, o cidadão financeiro é capaz de compreender os interesses, influenciar e contribuir para o aperfeiçoamento do SFN.

Leia também | Inclusão financeira e prevenção de fraude: como a segurança em pagamentos contribui para o avanço?

4. Educação Financeira

O foco deste ponto está na garantia de disponibilidade de informação de qualidade sobre serviços e produtos financeiros.

O objetivo é prover o cidadão da autoconfiança necessária para saber como encontrar a informação que precisa e conseguir decidir, com lucidez e responsabilidade, qual opção trará mais bem-estar financeiro para a sua realidade.

Qual é a diferença entre cidadania financeira e educação financeira?

Como vimos, o conceito de cidadania financeira é mais amplo do que o de educação financeira. Embora este seja um pilar essencial para formar um cidadão financeiro, isoladamente, não é suficiente.

Além de possuir informação de qualidade, de forma integrada à sua realidade, o consumidor precisa de ferramentas adequadas para pôr em prática o seu conhecimento.

Se não existir, por exemplo, um sistema eficiente de proteção ao investidor e consumidor financeiro, existirá insegurança. Por sua vez, quando a inclusão financeira é limitada, uma parcela do público sequer terá condições de acesso às opções disponíveis no mercado.

Por essa razão, embora as quatro vertentes sejam importantes, elas precisam caminhar juntas para garantir que o público consiga exercer com plenitude a sua cidadania financeira.

Um dos painéis do Febraban Tech 2022 teve como tema “Cidadania financeira para um presente e futuro inclusivos”. Você pode assistir para saber mais sobre o tema:

Os planos do Banco Central para acelerar a cidadania financeira no Brasil

O Banco Central tem papel essencial na aceleração da cidadania financeira. Em diversos projetos e iniciativas conduzidos nos últimos anos, o BCB tem buscado fomentar e participar em debates que reúnem atores como instituições financeiras, órgãos de governo e entidades do terceiro setor.

Principais avanços da cidadania financeira no Brasil nos últimos anos

A atuação do BCB, em cooperação com os demais agentes, têm proporcionado importantes avanços nos quatro pilares da cidadania financeira, entre eles:

- Inclusão financeira: lançamento do Pix para contribuir com a digitalização dos meios de pagamento e redução de custos; Sandbox regulatório para fomentar o surgimento de novos produtos e serviços financeiros; Open Finance para estimular a competição e redução de custos.

- Proteção ao consumidor de serviços financeiros: disponibilização de canais de reclamação fora das instituições financeiras, como o sistema de Registro de Demandas do Cidadão (RDR) do Banco Central, a plataforma consumidor.gov.br e o Sistema Nacional de Defesa do Consumidor (SNDC).

- Participação na evolução do SFN: interação com os regulados via Sandbox Regulatório, promoção de consultas públicas e disponibilização de canais para fomentar o diálogo entre o BCB e a sociedade, como ouvidoria e redes sociais.

- Educação financeira: Open Banking permitiu a criação de aplicativos de comparação entre as opções de produtos financeiros, além de soluções de aconselhamento, planejamento e educação financeira customizados de acordo com o perfil de cada cliente.

O relatório de cidadania financeira de 2021 do BCB detalha cada uma das iniciativas e os principais progressos desde 2017.

Planos do BCB para acelerar a cidadania financeira

A partir das lições aprendidas até o momento, o BCB tem conduzido novas frentes como forma de promover a aceleração do alcance da cidadania financeira dos brasileiros:

- Projeto É da Sua Conta – Relacionamento com o SFN: para capacitação de profissionais responsáveis pelo atendimento do público nos órgãos de defesa do consumidor.

- Participação nos debates realizados em fóruns e organizações internacionais para manter a discussão atualizada no Brasil.

- Colaboração na produção de políticas públicas para fomentar o hábito de poupança, atualmente presente em somente 30% da população brasileira.

- Estabelecimento de parcerias para popularizar o conhecimento acerca de conceitos econômicos basilares – como inflação e juros – e elucidar como as mudanças econômicas podem afetar a vida financeira do público.

Em seu último relatório sobre a Jornada da Cidadania Financeira no Brasil, o BCB anunciou que duas principais frentes estão sendo desenvolvidas:

- Aperfeiçoamento do conceito de cidadania financeira para permitir acompanhamento mais preciso da sua evolução ao longo dos anos e melhor delimitação do escopo das ações promovidas.

- Desenvolvimento da cidadania financeira considerando os contextos das questões de gênero e inclusão financeira das mulheres.

Leia também | DeFi: o próximo passo é descentralizar as finanças

Como a cidadania financeira impulsiona a sociedade?

A promoção da cidadania financeira contribui para o desenvolvimento próspero e estável da sociedade, na medida em que estimula um ambiente seguro para negócios.

Uma vez que consumidores de produtos e serviços financeiros se sintam confiantes quanto aos mecanismos de proteção, com amplo acesso à informações, eles serão capazes de escolher mais acertadamente rumo à sua saúde financeira.

De acordo com Marcelo Angulo, chefe de educação financeira do BCB, o bem-estar financeiro passa por saber fazer um orçamento condizente com sua realidade e ter segurança de que está tomando boas decisões para seu futuro.

Melhoria no Índice de Saúde Financeira dos cidadãos

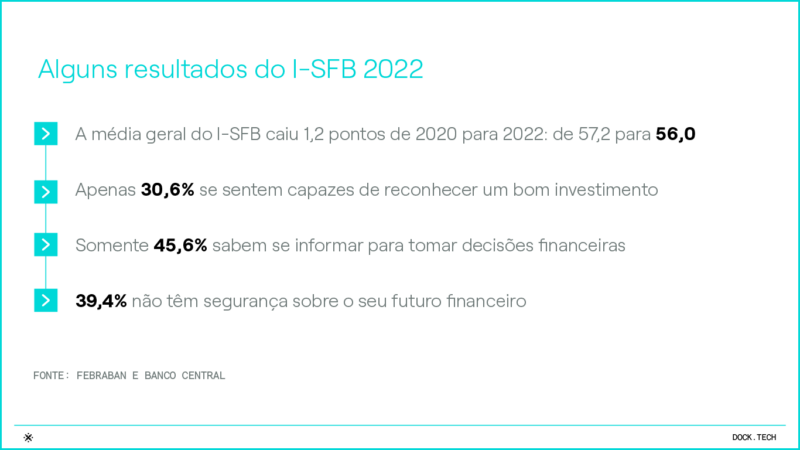

A pesquisa sobre o Índice de Saúde Financeira do Brasileiro (I-SFB) de 2022, preparada pela FEBRABAN em cooperação com o Banco Central do Brasil e membros do SFN, mostrou que o bem-estar financeiro no país diminuiu nos últimos dois anos.

O índice atualmente está em 56%, o que é considerado um resultado “regular”. Porém, nota-se que o impacto da pandemia trouxe um encurtamento das receitas dos brasileiros acompanhado de aumento das despesas, gerando estresse e menor resistência às despesas inesperadas.

Outro importante resultado do estudo foi a queda no nível de conhecimento. Decréscimo de quase 4% no número de pessoas que sabem se informar sobre decisões financeiras e de 3,5% daquelas que sabem reconhecer boas oportunidades de investimento.

A situação atual é de desinformação, estresse e insegurança entre os consumidores de produtos e serviços financeiros no Brasil. Além da repercussão negativa do mau uso das ferramentas na vida pessoal, há ainda o reflexo macroeconômico das más escolhas.

Estímulo ao crescimento econômico

O bom funcionamento do mercado financeiro, por exemplo, depende da promoção da cidadania financeira. Cidadãos bem informados, conscientes da própria realidade e assegurados por um eficaz sistema de proteção têm mais condições de poupar e investir.

Embora a pandemia tenha levado à bancarização de cerca de 40 milhões de pessoas que antes eram “invisíveis” ao mercado por trabalharem na informalidade, esse passo, por si só, não representa um avanço significativo em termos de cidadania financeira.

Conforme informações passadas pela vice-presidente de Governo da Caixa, Tatiana Thomé, apenas 37% dos novos usuários bancarizados por conta do auxílio emergencial de fato fazem uso de suas contas. Os demais apenas acessam para realizar o saque do dinheiro.

Trata-se de um desperdício de oportunidade e recursos, não apenas para o mercado bancário e financeiro, mas também para a economia como um todo.

Leia também | Real Digital: o que você precisa saber sobre a moeda digital do Banco Central

Fomento à captação de novas fontes de renda para a população

Quando o público tem acesso à informação e a ferramentas que facilitem seu planejamento financeiro pessoal e familiar, abre-se uma janela importante para formação de reservas emergenciais e economias para investimento em novos projetos.

Saber onde buscar os dados, ter capacidade de compreendê-los, assim como comparar e avaliar produtos financeiros mais adequados às suas necessidades possibilita que as pessoas compreendam os riscos e invistam na abertura de novos negócios, por exemplo.

Quem tem acesso ao exercício de sua cidadania financeira é mais capaz de lançar um empreendimento de sucesso, gerando não apenas uma fonte de renda extra para si, mas também novos empregos para a economia.

Qual é o papel dos bancos, fintechs e empresas de serviços financeiros para contribuir com a cidadania financeira?

O alcance da cidadania financeira depende de um esforço coletivo de todos os agentes do mercado. Não é responsabilidade exclusiva do Banco Central do Brasil promover condições para que esse objetivo seja atingido.

As principais contribuições que bancos, fintechs e demais empresas que oferecem serviços financeiros podem dar dizem respeito ao acesso amplo aos produtos e serviços, além do serviço informacional de qualidade, que promove a educação financeira dos consumidores.

Exemplos de frentes em que esses atores podem auxiliar:

- Fazer uso do atendimento presencial para sanar dúvidas sobre a utilização digital dos serviços financeiros e orientar com transparência os cidadãos a respeito das opções disponíveis, como aconselhamento de crédito, sem foco na venda.

- Fazer uso da inteligência artificial para peneirar os dados obtidos e entender melhor a necessidade de cada cliente, de forma a adotar uma estratégia de comunicação personalizada, que promova sua “alfabetização financeira”;

- Promover a inclusão financeira, tornando seus produtos e serviços cada vez mais acessíveis;

- Disponibilizar apps que consumam pouca memória e que funcionem mesmo com internet lenta para incluir todos os cidadãos;

- Oferecer ferramentas como gerenciadores de finanças pessoais para auxiliar no controle de gastos.

Leia também | Chat GPT e meios de pagamento: saiba como a IA está impactando o setor financeiro

Como a Dock contribui com a inclusão financeira

A Dock oferece uma plataforma de soluções integradas a todo o ecossistema de meios de pagamentos e banking, a Dock One.

Através dela, apoiamos organizações dos mais diversos tamanhos e mercados a tornar realidade suas ideias e inovações. Possibilitamos experiências financeiras melhores, mais simples e orgânicas, que contribuam para promover a inclusão financeira da população brasileira e latino-americana.

Conte com as soluções Dock de Banking, Cards & Credit, Acquiring e Fraud Prevention para oferecer produtos e serviços customizados aos seus clientes, com a segurança do uso de um moderno sistema antifraude de ponta a ponta.

Quer saber mais? Conheça a nossa plataforma Dock One em detalhes:

Cidadania Financeira: resumo

- Cidadania Financeira é um conceito amplo, que engloba não somente educação financeira, como também proteção ao consumidor de serviços financeiros, participação no desenvolvimento do sistema financeiro e inclusão financeira.

- Embora muitos avanços tenham sido alcançados ao longo dos últimos anos, através de iniciativas como Pix e Open Banking, o BCB permanece num esforço contínuo de desenvolvimento da cidadania financeira dos brasileiros, inclusive com foco nas questões de gênero e inclusão financeira das mulheres.

- A promoção da cidadania financeira auxilia no maior bem-estar da população, no desenvolvimento de um melhor relacionamento com o dinheiro, no estímulo ao crescimento econômico do país e na captação de fontes de renda extra para os cidadãos.

- Bancos, fintechs e empresas de serviços financeiros podem contribuir para o alcance da cidadania financeira principalmente fazendo uso dos seus canais de atendimento para orientação do público, customizando estratégias de comunicação para transmissão de conhecimento financeiro e inovando em novas ferramentas para estímulo à inclusão.

Artigos relacionados:

- Dock lança eBook que aborda prioridades para a verdadeira inclusão financeira na América Latina

- Gestão de fraude: como a solução CCS Dock | FICO® barra transações fraudulentas sem prejudicar a experiência do cliente

- Chat GPT e meios de pagamento: saiba como a IA está impactando o setor financeiro

- Neobanks: mercado em crescimento tem papel importante no acesso a serviços financeiros

- Web3: entenda o que é e quais mudanças ela pode trazer para o mercado financeiro