A digitalização acelerada, somada ao avanço das tecnologias de infraestrutura e à mudança no comportamento dos usuários, abriu espaço para modelos inovadores que estão transformando a forma como empresas oferecem e consumidores acessam produtos e serviços financeiros. Entre esses modelos, dois conceitos se destacam: BaaS e Embedded Finance.

Embora frequentemente utilizados de forma intercambiável, esses dois termos não significam a mesma coisa. Na verdade, funcionam de maneira complementar. Entender essa relação é fundamental para que empresas aproveitem todo o potencial desses modelos para inovar e expandir seus negócios.

Neste artigo, exploraremos os conceitos de BaaS e Embedded Finance, analisaremos suas diferenças e interconexões, além de trazer exemplos práticos e explicar como essa combinação pode abrir novas oportunidades para marcas em diversos setores.

O que é Embedded Finance e por que esse conceito ganhou tanta relevância

Explicado de uma forma simples, Embedded Finance remete o fenômeno de incorporar serviços financeiros diretamente em plataformas ou produtos não financeiros.

O modelo permite que consumidores acessem pagamentos, crédito, seguros ou outros serviços financeiros sem sair do ecossistema da marca com a qual já interagem.

É o caso, por exemplo, das plataformas de e-commerce que oferecem crédito parcelado no checkout sem redirecionar o cliente para o site de um banco. Ou um aplicativo de mobilidade que disponibiliza carteira digital e cartão pré-pago para motoristas, permitindo que eles recebam e usem seus ganhos diretamente no app.

Em ambos os casos, os serviços financeiros estão “embutidos” na jornada do usuário, daí a expressão “embedded”.

A experiência integrada como diferencial competitivo

O principal valor do Embedded Finance está na experiência fluida. Ao eliminar fricções e etapas desnecessárias, empresas conseguem:

- Aumentar a conversão e a fidelização dos clientes;

- Oferecer jornadas personalizadas e contextualizadas;

- Criar novas fontes de receita a partir de serviços financeiros;

- Reforçar a presença da marca no cotidiano dos usuários.

Nesse sentido, uma pesquisa da McKinsey mostra que, com as Finanças Embutidas, o custo de aquisição de clientes pode cair em até 95%, enquanto as taxas de conversão podem triplicar, passando de 15% para mais de 50%. Isso reforça o potencial desse modelo como canal eficiente para ofertar produtos financeiros.

O que é Banking as a Service (BaaS)

O Banking as a Service, por sua vez, é uma solução que possibilita que empresas ou instituições lancem seus próprios serviços e produtos financeiros, com sua marca e modelo de operação, de maneira ágil e sem burocracia, sem precisar se tornar um banco.

Ou seja, enquanto o Embedded Finance se concentra na entrega da experiência financeira ao usuário final, o BaaS atua nos bastidores.

Na prática, isso significa que uma marca pode, por exemplo, lançar uma conta digital ou um cartão de crédito com sua própria identidade, usando a infraestrutura de um parceiro BaaS para cuidar de toda a parte regulatória, operacional e tecnológica.

Como funciona o BaaS

O BaaS permite que a experiência financeira do usuário aconteça principalmente no ambiente digital, por meio de um aplicativo próprio da empresa, totalmente personalizado com sua marca e identidade visual. Pelo app, o cliente consegue acompanhar suas transações, gerenciar informações e ter controle completo sobre sua conta.

Para movimentar o dinheiro, o usuário pode usar cartões físicos ou virtuais, que também podem ser customizados conforme a identidade da empresa. O desenvolvimento do aplicativo geralmente fica a cargo da própria empresa ou de um parceiro especializado, dependendo da estratégia adotada.

A conexão com a infraestrutura bancária é feita por APIs, que funcionam como pontes entre o front-end do app e a plataforma BaaS, totalmente modular e flexível. Dessa forma, as empresas podem lançar soluções financeiras próprias sem precisar construir toda a infraestrutura do zero, tornando o processo mais ágil, seguro e escalável.

BaaS vs Embedded Finance: quais são as diferenças?

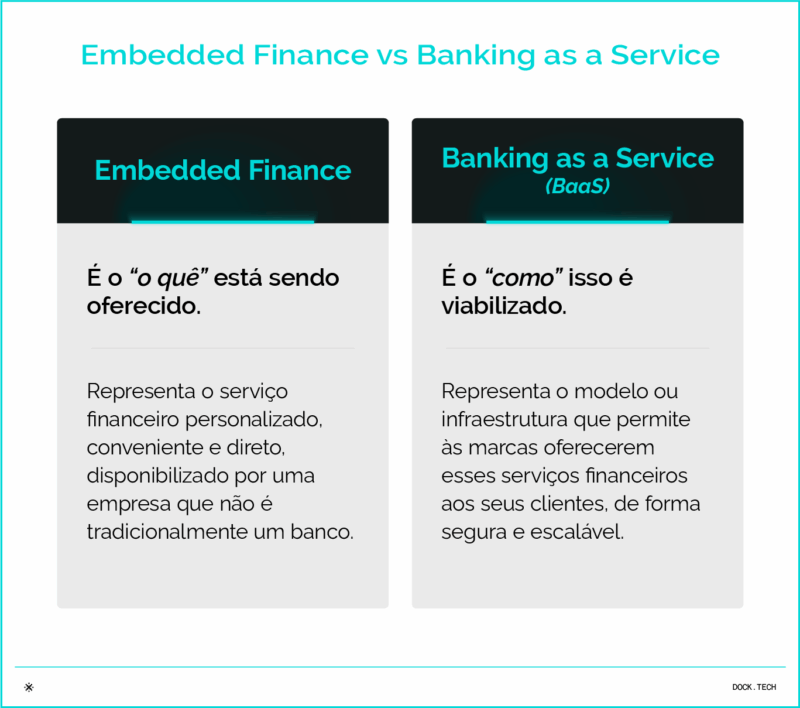

Embora frequentemente apareçam juntos em abordagens estratégicas de negócio, BaaS e Embedded Finance cumprem papéis diferentes dentro do ecossistema financeiro.

O Embedded Finance foca na experiência do usuário, integrando serviços financeiros de forma natural a produtos e plataformas não financeiras, como contas digitais, crédito ou seguros diretamente no app ou site que o cliente já usa. Já o BaaS atua nos bastidores, fornecendo toda a infraestrutura tecnológica e regulatória que torna essa integração possível, garantindo segurança e funcionamento eficiente.

Por isso, não se trata de escolher entre um ou outro. BaaS e Embedded Finance funcionam melhor juntos: o primeiro garante a base tecnológica e regulatória, e o segundo aproxima os serviços financeiros do consumidor de forma ágil, escalável e segura, criando experiências completas e integradas.

Por que o modelo BaaS é a forma mais ágil e acessível de implementar Embedded Finance

Implementar o modelo de Embedded Finance pode parecer um desafio para empresas que não têm experiência no setor financeiro. Questões regulatórias, licenças bancárias, sistemas de pagamentos, segurança de dados e integração tecnológica são apenas algumas das barreiras.

O Banking as a Service surge justamente para eliminar grande parte desses obstáculos, oferecendo:

- Conexão via APIs: integração rápida e modular, sem a necessidade de construir tudo do zero;

- Conformidade regulatória: o provedor de BaaS cuida da parte legal, garantindo que os serviços estejam alinhados às normas;

- Escalabilidade: é possível lançar novos produtos financeiros de forma incremental, acompanhando o crescimento do negócio;

- Time to market reduzido: em vez de anos, empresas conseguem lançar suas soluções em meses ou até semanas.

Não há dúvidas de que o BaaS é a forma mais rápida, segura e eficiente de colocar o Embedded Finance em prática, mesmo para empresas que nunca atuaram no setor financeiro antes.

Exemplos de uso de Embedded Finance viabilizados por BaaS

Para ilustrar melhor como os dois conceitos se conectam, veja alguns exemplos práticos:

Serviços financeiros para transporte e logística

No setor de transporte, motoristas de aplicativo, caminhoneiros e pequenas transportadoras muitas vezes lidam com fluxo de caixa irregular e atrasos no recebimento de pagamentos.

Com Embedded Finance, plataformas e apps podem oferecer contas digitais integradas, cartões pré-pagos para pagamentos de despesas do dia a dia e até adiantamento de recebíveis, tudo dentro da própria plataforma de gestão ou transporte.

Inclusão financeira em regiões remotas via redes de varejo

Em áreas onde agências bancárias são escassas, a falta de acesso a serviços financeiros limita o crescimento econômico e a autonomia das pessoas.

Aqui, o Embedded Finance permite que redes varejistas locais ofereçam contas digitais, microcrédito e pagamentos integrados diretamente pelo seu app ou sistema de vendas.

Contas digitais personalizadas para diferentes perfis

O conceito de Embedded Finance também pode se aplicar a produtos financeiros adaptados a necessidades específicas de grupos ou perfis de usuários.

Um exemplo é uma conta digital compartilhada para casais ou famílias, que permite gerenciar despesas conjuntas, pagar contas automaticamente, transferir dinheiro e acompanhar saldos em tempo real, tudo pelo mesmo app.

O mercado de Embedded Finance e BaaS na América Latina

A América Latina tem se mostrado um terreno fértil para o crescimento de BaaS e Embedded Finance.

Segundo um levantamento da Research and Markets, o mercado de Embedded Finance na região deve crescer a uma taxa anual composta (CAGR) de 28,6% entre 2024 e 2029. Em valores, isso significa saltar de US$ 9,81 bilhões em 2024 para US$ 34,50 bilhões em 2029.

Como mostra a 2ª edição do estudo Terras de Oportunidades, o cenário do Embedded Finance na região é impulsionado por fatores como:

- Alta penetração móvel: smartphones são o principal meio de acesso à internet, com expectativa de atingir 80% até 2025, criando o ambiente ideal para serviços financeiros integrados.

- População desbancarizada: grande parte da população sem acesso a bancos tradicionais encontra no Embedded Finance uma forma acessível de obter produtos e serviços financeiros.

- Demanda por soluções digitais: a pandemia acelerou a adoção de transações digitais, reduzindo gradualmente o uso de dinheiro em espécie.

- Regulamentações de Open Banking: novas regras facilitam a colaboração entre bancos e fintechs, impulsionando a inovação em serviços financeiros incorporados.

- Iniciativas governamentais e inovações em pagamentos: ferramentas como Pix (Brasil), Spei/Codi/DiMo (México), Bre-B (Colômbia) e Transfers 3.0 (Argentina) estimulam pagamentos digitais, fortalecendo o ecossistema de Embedded Finance.

A relação entre BaaS e Embedded Finance: infraestrutura e experiência

Em vez de optar entre BaaS e Embedded Finance, empresas inovadoras têm percebido que combinar os dois modelos é o verdadeiro diferencial competitivo. O Embedded Finance permite engajar clientes de novas formas e gerar valor, enquanto o BaaS fornece a base sólida e flexível necessária para colocar essas ideias em prática rapidamente.

Com ambos os modelos, empresas conseguem lançar produtos financeiros próprios sem se tornar bancos, criando ecossistemas mais completos e novas fontes de receita.

Essa combinação impulsiona inovação em diversos setores, como varejo, mobilidade, marketplaces e plataformas B2B, fortalecendo a relação com os usuários.

Afinal, desenvolver uma infraestrutura bancária do zero seria caro e complexo, especialmente em mercados regulados O BaaS permite terceirizar essa base tecnológica, garantindo velocidade, flexibilidade e segurança para inovar.

A solução de BaaS da Dock: infraestrutura ágil para potencializar sua estratégia de Embedded Finance

Colocar uma estratégia de Embedded Finance em prática exige uma base robusta, e é exatamente isso que a Dock oferece com sua solução de Banking as a Service.

Com tecnologia modular e escalável, a Dock permite que empresas lancem contas digitais, cartões, soluções de pagamento e crédito com agilidade, segurança e conformidade regulatória.

A Dock é pioneira em BaaS no Brasil e disponibiliza uma solução completa de Banking. Por meio dessa plataforma, é possível oferecer aos usuários uma experiência de conta digital completa com rapidez e segurança, incluindo:

- Pagamento de conta;

- Pagamento instantâneo;

- Transferência;

- Geração de boletos;

- Recargas e vouchers;

- Empréstimos pessoais;

- Conta remunerada.

Além de disponibilizar a plataforma, a Dock gerencia a tesouraria, processa transações e cuida da conformidade regulatória, eliminando a necessidade de lidar com abertura de contas ou liquidações.

A segurança é garantida por onboarding digital com KYC e autenticação biométrica, gestão de contas, API gateways completos e sistemas antifraude. A plataforma também oferece conciliação financeira, marketplace de vouchers e suporte regulatório e contábil

Combine a infraestrutura de BaaS da Dock com estratégias de Embedded Finance para criar experiências inovadoras e desbloquear novas oportunidades de negócio. Fale conosco!

BaaS vs Embedded Finance: o que você viu neste artigo

- O Embedded Finance integra serviços financeiros diretamente à experiência do usuário, enquanto o BaaS fornece a infraestrutura necessária para que isso aconteça.

- Juntos, esses modelos permitem que empresas criem soluções próprias sem precisar se tornar um banco.

- Na América Latina, o mercado de Embedded Finance deve crescer a uma taxa de 28,6% ao ano até 2029, mostrando o potencial dessa combinação.

- Empresas que dominam os dois modelos conseguem aumentar receita e engajamento, enquanto desenvolver uma infraestrutura bancária do zero seria lento, caro e complexo.

- A Dock oferece uma solução de BaaS para que empresas de qualquer setor implementem Embedded Finance de maneira ágil e eficiente.

Artigos relacionados

- Conciliação financeira: por que é essencial e como torná-la um diferencial competitivo

- Por que a América Latina é um terreno fértil para o modelo do Bin Sponsorship

- Embedded Credit e o futuro do acesso ao crédito na América Latina

- Empoderamento financeiro: como soluções digitais aceleram inclusão e cidadania na América Latina

- Benefícios do Bre-B: sistema de pagamentos instantâneos da Colômbia tem potencial para impulsionar empresas do país