Nos últimos anos, a América Latina tem se consolidado como um importante polo de inovação no setor financeiro. Com o avanço de novas tecnologias, diversos países da região vêm adotando novos modelos de infraestrutura bancária e soluções diferenciadas para meios de pagamento. Essas transformações são exploradas na segunda edição do estudo “Terras de Oportunidades – O poder financeiro da América Latina”, lançado pela Dock, com destaque especial para o panorama dos pagamentos e serviços financeiros na Colômbia.

A segunda edição do levantamento realizado pela equipe de Pesquisa e Inteligência de Mercado da Dock oferece um panorama completo e aprofundado sobre o mercado latino-americano de banking e pagamentos, explorando as principais tendências, desafios e oportunidades que emergem em países-chave da região, como Brasil, México, Peru, Chile e Argentina.

É fato que a América Latina convive com grandes desigualdades, e a Colômbia ilustra esse cenário com um PIB per capita ainda baixo. Apesar da queda na inflação, o crescimento econômico segue lento, restringindo o poder de compra da população. Por outro lado, o avanço do mercado de trabalho tem suavizado a pressão sobre o consumo interno. Nesse contexto, o país aposta em soluções digitais para impulsionar a economia, como o Bre-B, que promete ampliar a inclusão financeira no país.

Neste artigo, apresentamos os principais insights da 2ª edição do estudo Terras de Oportunidades, com foco no setor financeiro da Colômbia. Analisamos as tendências e oportunidades que estão moldando o ecossistema do país, incluindo avanços como a iniciação de pagamentos via Open Finance e a ampliação dos serviços de pagamentos transfronteiriços.

Colômbia: rumo à inclusão digital e financeira

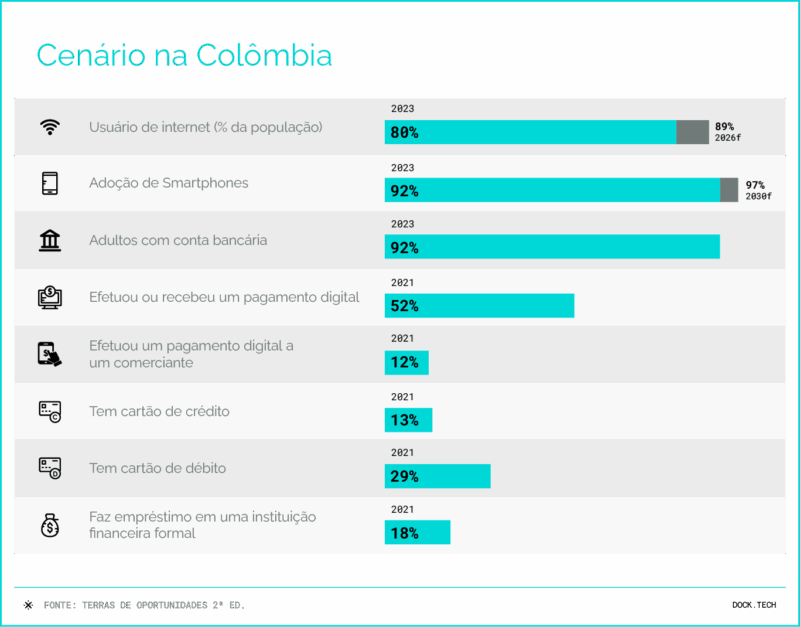

A população da Colômbia ainda mantém um forte hábito de utilizar dinheiro em espécie, o que ajuda a entender a baixa adesão a meios de pagamento digitais e ao uso de cartões, tanto de débito quanto de crédito. Apesar disso, cerca de 80% dos colombianos já acessam a internet, e 76% utilizam smartphones — um índice alto, embora abaixo de países como o Brasil, onde o número chega a 88%.

Nos últimos anos, a inclusão financeira no país avançou significativamente. A porcentagem de adultos sem conta bancária caiu de 70% em 2011 para 44% em 2021, e, em 2023, chegou a apenas 8%. A expectativa é de que esse número continue diminuindo nos próximos anos.

A estratégia de inclusão digital da Colômbia tem acelerado a bancarização e a digitalização no país, com destaque para três frentes: o lançamento do sistema de pagamentos instantâneos Bre-B em 2025, a adoção de uma identidade digital com autenticação facial e o compartilhamento de dados entre instituições para simplificar processos e ampliar o acesso a serviços.

Bre-B: o “Pix” colombiano

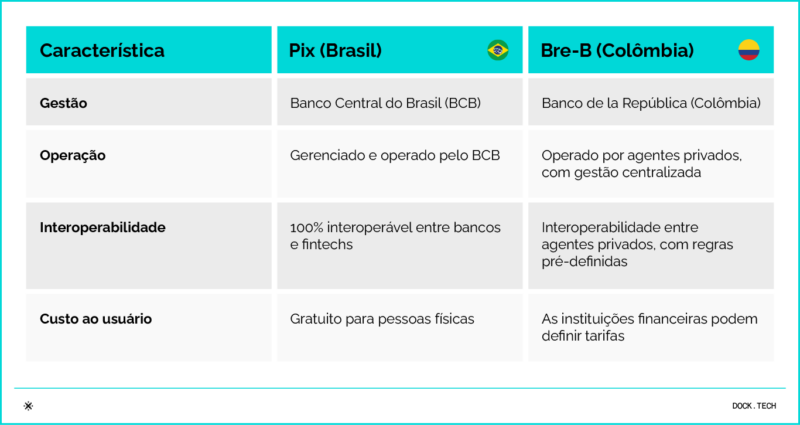

Desde 2022, o Banco de la República, o Banco Central da Colômbia, vem somando esforços para desenvolver o Bre-B, um sistema de pagamentos instantâneos lançado em outubro de 2025.

A proposta visa ampliar a inclusão financeira e estimular a inovação, criando um ambiente mais acessível e moderno para os serviços de pagamento. Com operação ininterrupta e liquidação em até 20 segundos, o sistema será adaptável a diferentes instituições, que poderão escolher se cobram ou não pelas transações.

Inspirado no sucesso do Pix no Brasil, o novo modelo busca transformar a forma como as transações financeiras são feitas no país. Construído em parceria com o setor privado, o sistema conta com infraestrutura fornecida pela Dock. Em parceria firmada com uma das maiores redes de pagamentos da Colômbia, a Dock ajudará a implementar e desenvolver o novo sistema, garantindo uma experiência robusta, rápida e segura para os usuários, por meio da sua plataforma global de real-time payments.

O governo aposta no impacto positivo do Bre-B sobre a economia e a sociedade, projetando um incremento de até US$ 282 milhões no PIB até 2028.

Tendências e oportunidades no setor de pagamentos e serviços financeiros na Colômbia

Como mencionamos, os colombianos ainda são grandes usuários de dinheiro em espécie, mas a introdução do Bre-B em 2025 deve mudar essa realidade a longo prazo. O crescimento dos pagamentos A2A, carteiras digitais e BNPL já aponta uma transição gradual nos hábitos de consumo. No futuro, espera-se uma maior adoção dessas tecnologias, oferecendo boas oportunidades para fintechs, bancos e empresas que desejam contribuir para a modernização do sistema financeiro colombiano.

Confira a seguir algumas tendências e oportunidades que as instituições podem explorar no crescente mercado financeiro digital da Colômbia:

Open Finance em expansão

O Open Finance está em pleno crescimento, e espera-se que esse mercado passe por grandes transformações, com muitas fintechs e instituições financeiras adotando o Open Banking para oferecer produtos e serviços mais inovadores e personalizados. Além disso, a inclusão financeira e a democratização do crédito devem acompanhar esses avanços.

Novos modelos de crédito

Na Colômbia, há uma desaceleração geral na concessão de crédito, exceto no segmento de crédito de consumo, impulsionado pelas políticas monetárias restritivas e os aumentos sucessivos da taxa de juros. O crédito de consumo, especialmente por meio de cartões de crédito e financiamentos pessoais, continua sendo o principal motor da economia do país.

Além das dificuldades no acesso ao crédito, a Colômbia enfrenta desigualdades regionais e de gênero, com áreas rurais e mulheres tendo mais dificuldades para obter crédito. Contudo, isso cria uma oportunidade para o crescimento de novas modalidades de crédito, como o Buy Now Pay Later (BNPL), que deve crescer de forma acelerada, alcançando US$4,4 bilhões até 2028, com uma taxa anual de expansão de 30,1%.

O potencial das remessas internacionais

Com um mercado de US$ 10 bilhões, as remessas internacionais atingem aproximadamente 40% da população colombiana, um número elevado em razão da desvalorização da moeda local.

A Colômbia se destaca na América Latina, junto com Brasil e Chile, onde mais de 50% das remessas já são feitas de forma digital. No entanto, os benefícios da digitalização ainda não são totalmente explorados no setor de pagamentos transfronteiriços.

Cenário fintech pulsante

A Colômbia ocupa a 144ª posição no ranking global de economias e está em 4º lugar entre os países mais inovadores da América Latina. Aproximadamente metade do ecossistema fintech colombiano é composto por empresas de empréstimos (28,4%) e de pagamentos e remessas (18,5%).

Outros segmentos importantes incluem gestão de finanças empresariais e fintechs como serviço. Além das fintechs locais, cerca de 30% do mercado é dominado por empresas estrangeiras, principalmente do México, Chile e Estados Unidos, o que impõe desafios às fintechs locais para se manterem competitivas com os padrões internacionais.

América Latina: terras de oportunidades

Os avanços no setor financeiro na Argentina fazem parte de um movimento mais amplo que ocorre em toda a América Latina. O estudo “Terras de Oportunidades 2ª Ed.” oferece uma visão abrangente sobre o ecossistema financeiro da região.

O material explora também o potencial de outros países, destacando indicadores macroeconômicos relevantes, perfis de consumidores e análises sobre inclusão financeira e digitalização.

Além disso, o estudo aprofunda tendências emergentes, como o avanço do Open Finance, e aborda inovações tecnológicas que estão redefinindo o futuro dos meios de pagamento e dos serviços bancários na região.

Argentina

Na Argentina, apesar dos desafios econômicos, o ambiente fintech é dinâmico e diversificado, com um crescimento expressivo no uso de criptomoedas e soluções digitais para lidar com a instabilidade econômica. Confira o artigo sobre o país neste link.

Brasil

O Brasil se destaca como líder em inovação financeira, com o sucesso do Pix e avanços significativos em Open Finance, impulsionando uma economia cada vez mais digital e inclusiva. Confira mais detalhes sobre o cenário de serviços e tecnologias bancárias do país neste outro artigo.

México

Apesar dos desafios de desbancarização e do uso predominante de dinheiro em espécie, o México tem avançado na digitalização dos serviços financeiros, impulsionado pelo crescimento do e-commerce e das carteiras digitais e ampliando a inclusão financeira. Você pode conferir mais detalhes no artigo que produzimos sobre o panorama do país.

Peru

Já o Peru tem mostrado um crescimento acelerado no uso de pagamentos digitais, apoiado por iniciativas governamentais de incentivo à inovação e à inclusão financeira, além de um ecossistema de fintechs em expansão, especialmente em áreas de crédito e gestão financeira.

Pagamentos e serviços financeiros na Colômbia: o que você viu neste artigo

- A Colômbia está avançando no setor financeiro com a adoção de novas tecnologias e modelos de pagamento.

- A inclusão financeira tem crescido significativamente, com a porcentagem de adultos sem conta bancária caindo de 70% em 2011 para apenas 8% em 2023.

- Em 2025, o país lançou o sistema de pagamentos instantâneos Bre-B, inspirado no sucesso do Pix brasileiro. O sistema visa ampliar a inclusão financeira e estimular a inovação no mercado de pagamentos colombianos.

- O Open Finance está se expandindo, trazendo produtos financeiros mais inovadores e personalizados para o mercado colombiano.

- O crédito de consumo continua a ser o principal motor econômico, apesar da desaceleração na concessão de crédito em outros segmentos.

- O mercado de remessas internacionais na Colômbia, de US$ 10 bilhões, apresenta grande potencial para a digitalização, que ainda não foi totalmente explorada.

Artigos relacionados

-

- Web Summit Rio 2025: 5 temas que impactam o futuro do mercado de pagamentos e banking

- Link de pagamento: como funciona e por que é destaque no cenário atual de pagamentos

- Serviços financeiros e pagamentos no Chile: desafios, oportunidades e tendências do setor

- Token Service Provider: o papel da tokenização na proteção de dados e segurança dos pagamentos

- Pagamentos no e-commerce: como a solução de adquirência garante uma experiência de compra mais fluida